A hőskorban megalkották az első tőzsdeindexet, aminek a legnagyobb hibája az volt, hogy nem vette figyelembe a cégek piaci méretét, pedig nem mindegy hogy egy kisebb vagy egy tízszer akkora cég értéke nőtt 10%-kal.

Ezt a hibát viszonylag hamar kiküszöbölték, a későbbi tőzsdeindexben figyelembe vették a cégek piaci méretét is, mégpedig a részvények árát szorozták a részvények számával, így kapták meg az úgynevezett piaci kapitalizációt. Így már jobban kifejeztte a valódi piaci mozgásokat a tőzsdeindex változása, mert a tízszer akkora cég tízszer akkora súllyal szerepelt az indexben, az árváltozása is tízszer jelentősebben befolyásolta az index értékét.

Egészen a közelmúltig ez jól is működött, azonban az elmúlt években nagyon fejnehéz lett a legtöbb amerikai tőzsdeindex.

Tíz éve az S&P 500-as index első tíz részvénye 14%-os súllyal szerepelt az indexben, tavaly 27%-ra ugrott ez az arány, idénre pedig elérte a 37%-ot, főleg az Nvidia körüli mániának köszönhetően. (Mindeközben a profit 23%-a származott tőlük.) Az idei AI mánia nélkül 20%-kal alacsonyabb lenne az S&P 500-as index árazása.

Másképp fogalmazva tíz éve még csak a pénzed 14%-a ment 10 cégbe, a maradék további 490 cégbe lett befektetve, idén már a pénzed közel 40%-a tíz cég között oszlik meg. Ezen belül is a hét legnagyobb cég súlya 31%, vagyis miközben az emberek azt gondolják, hogy milyen sok cégbe fektettek egy S&P 500-as index megvásárlásával, a pénzük közel harmada összesen hét cégben van. Ennyire koncentrált az amerikai részvénypiac 1900-ban volt utoljára (ha van értelme összevetni az akkori piacot a maival), de 30%-os részesedése volt a tíz legnagyobb részvénynek 1930-ban és a hatvanas évek elején is. Ahogyan több nemzeti részvénypiacon is találunk ilyen koncentrációt, bár megint csak kérdés, hogy ezeket van-e értelme összevetni egy amerikai piaccal. A dotkom lufi csúcsán is "csak" 22% volt a legnagyobb hét cég együttes kapitalizációja az Egyesült Államokban.

Jelenleg így néz ki az index súlyozása:

Ez a fejnehéz összetétel egy másik problémát is felvet. Mondjuk azt, hogy ennyivel vagy annyival nőtt az S&P 500-as index tavaly vagy az elmúlt X évben, ami igaz is, de ebből nem derül ki, hogy például tavaly a hét legnagyobb részvény (a "magnificent seven") ára 57%-kal ment feljebb, szemben a teljes piac 25%-ával.

Tavaly év végén a csodálatos hetek p/e rátája már 45 volt (vagyis az aktuális profitból 45 év alatt jött volna vissza a részvény aktuális ára), ez a többi részvény esetén 19 volt.

A magasabb részvényárral a befektetők a jövőbeni nagyobb növekedés reményét árazzák be. Hogy igazuk van-e, majd az idő eldönti. A Tesla a 2022-es 400 dollár feletti árazásáról 231 dollárra csúszott vissza, s még ez is 59 feletti p/e rátát jelent, vagyis még ebben az árban is komoly növekedés reménye van vastagon árazva. (Az autógyártók jellemzően 10 alatti p/e rátával forognak, a Toyota 8,9-cel, a Hyundai 3,68-cal, a Ford 8,36-tal.)

Az Nvidia esetében is ezt látjuk, kérdés, hogy lesz-e akkora durranás az AI, mint most gondolják és ami legalább ennyire fontos, meg tudja-e őrizni a cég az előnyét a versenytársakkal szemben. (A Teslának is egyre komolyabb gondot okoz a konkurencia, folyamatos árcsökkentések mellett is csökkent az eladott darabszám.)

Fontos, hogy nem tudjuk a választ. Lehet, hogy a mesterséges intelligencia még nagyobb durranás lesz, mint gondoljuk és a versenytársak nem fognak tudni felnőni az Nvidiához.

A fent vázolt problémára van megoldás, ha el akarod kerülni, hogy túl sok pénzed legyen néhány, a p/e ráta alapján túlértékeltnek tűnő cégben. (De még egyszer, lehet, hogy azoknak lesz igaza, akik hittek a már most is túl drágának tűnő cégek további nagy növekedésében.)

A megoldást úgy hívják, hogy egyenlően súlyozott S&P 500-as tőzsdeindex. Ahogy a neve is sugallja, ebben az indexben az összes cég 0,2-0,2%-os súllyal van jelen, legyen az idejét múlt, fényes jövő előtt álló, túlértékelt vagy méltatlanul mellőzött.

Ezzel kiküszöbölöd a fejnehéz index problémáját és ha egyszer az embereknek elegük lesz a 70-90 p/e rátával rendelkező cégek árazásáböl, akkor ez az index sokkal kisebbet fog esni. Viszont addig kimaradsz a nagy emelkedésekből is, az elmúlt években kifejezetten rosszul jártál volna ezzel az indexxel. Amint az alábbi grafikonon is látszik, 2018 óta vált el élesen a normál és az egyenlően súlyozott S&P 500-as index hozama. Ekkor kezdődött a mánia a techcégek körül, s 2020 után lőtt csak ki igazán a legnagyobb cégek árazása. (A fehér az egyenlően súlyozott index.)

Csak az érdekesség kedvéért, az elmúlt tíz évben az S&P 500 Growth indexxel jartál volna a legjobban és a Value index hozta a legkevesebbet.

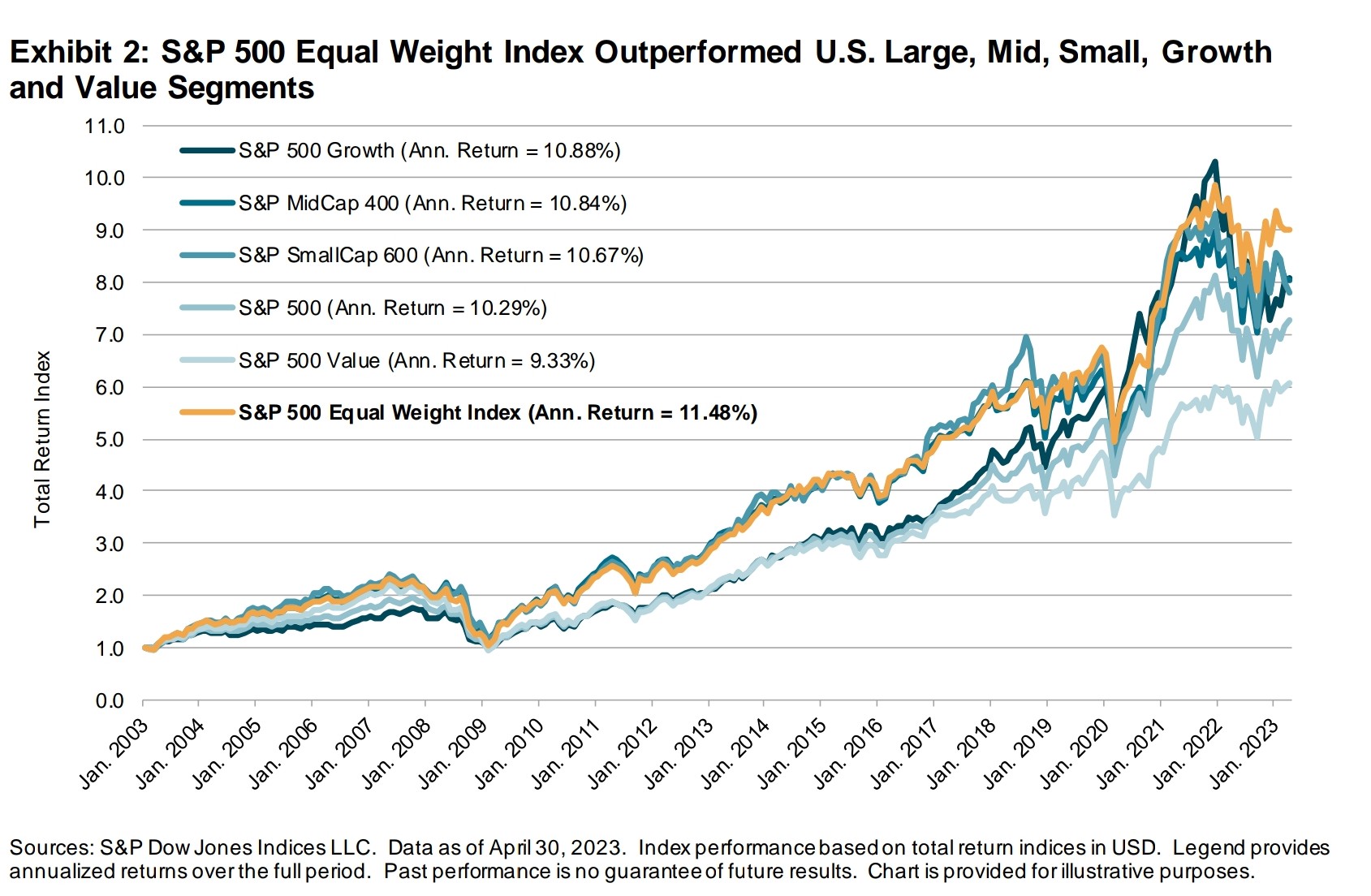

Húsz év távlatában (2003 januártól létezik ez az index) már az egyenlően súlyozott index volt a nyerő. (A grafikon a 2023-as adatok alapján készült.)

S egy kis adalék az örök "megéri-e az aktívan kezelt alap a költségét?" vitához, az adott évben az egyenlően súlyozott S&P 500-as index ennyi százalékát verte meg az aktívan kezelt alapoknak:

Még egyszer, az adott évben. Húsz év távlatában gyakorlatilag az összes aktívan kezelt alapot megverte (s ott van még a túlélők torzításának hívott jelenség is) :

Bővebben ebben a tanulmányban.

S még mielőtt valaki egy hozzászólásban megkérdezi, ETF formájában tudsz ilyen alapot venni, a példa kedvéért ez az egyik, de az összes nagyobb ETF kibocsátönak van ilyen alapja. S nem csak az S&P 500 index, hanem számos másik index is elérhető már egyenlő súlyozással, ha ilyen egy alap vagy ETF, az a nevéből kiderül.