Attila kért meg, hogy írjak arról, hogy van-e valóságosan deviza a devizaalapú hitelek mögött, vagy csak az egész egy szemfényvesztés a bankok részéről.

Ha már belekezdek a témába, igyekszem összegyűjteni a témában szokásos állításokat és tévedéseket. Amennyiben korábban írtam az adott kérdésről, csak belinkelem az előző írást, de jó lenne egyszer együtt látni az összes állítást, amennyire sikerül összeszedni a dolgokat.

Kezdjük azzal, mi a különbség a devizahitel és a devizaalapú hitel között. A devizahitel esetén mind a folyósítás, mind a visszafizetés az ügyfél által választott devizanemben történik. Devizaalapú hitel esetén az ügyfél a devizát már forintra váltva kapja és a havi törlesztőket is forintban vonják le tőle, majd a bank azt átváltja a megadott devizára.

Ennek elég egyszerű oka van: a hitelcélért (például lakás) Magyarországon forintban kell fizetni, a havi törlesztőt pedig az ügyfelek a forintban kapott fizetésükből törlesztik. Ezen túl azonban semmi különbség nincs a két termék között.

"Nincs is semmilyen deviza a hitelek mögött, azt csak a bankok találták ki, hogy nyerészkedjenek az embereken. A deviza csak egy elszámolóár, nem valóságos. Én forintot kaptam és forintot is fizetek, mi közöm a svájci frank árfolyamához?!"

Ez a leggyakoribb kifogás, amit mostanában hallani lehet. Ezt nagyon könnyű cáfolni, elég pár dolgot logikusan végiggondolni:

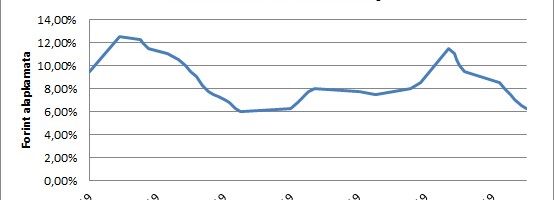

- Hogyan tudtak a bankok 6%-os kamat mellett hiteleket kihelyezni haszonnal, amikor a forint alapkamata soha nem volt az adott időszakban 6% alatt, sőt nem egyszer 10% felett volt? Az nem pálya a banknak, hogy többet fizet a forrásért, mint amennyit a kihelyezett hitelekért kap. A megoldás egyszerű: nem forintot kért kölcsön a bank, amit így tudott haszonnal kihelyezni a forintnál sokkal alacsonyabb kamat mellett. Ennek a forrása nem magyar megtakarítók, hanem jellemzően külföldi bankok voltak, akik devizát adtak és azt is kértek vissza.

- Miért csökkent mindenki törlesztője 2006 és 2008 között, ha forint volt a hitelek mögött? Bónuszkérdés: miért nem méltatlankodott senki, amikor hónapról hónapra egyre kevesebbet kellett fizetnie a havi törlesztőért? Akkor valahogy nem voltak tiltakozó felvonulások az utcákon.

- A végtörlesztéskor 2011 végén, 2012 elején a Nemzeti Bank 2,6 milliárd eurót biztosított a magyar bankoknak, mert ha azok a szabad piacon vettek volna meg ennyi devizát, beborítják a forintot. Ez az összeg csak a végtörlesztésre fordított pénz 60%-a volt, meg is látszott a forint árfolyamán, a végtörlesztés időszakában 294 forintról 314 forintra gyengült a forint, majd vissza. Ha nem lett volna deviza a hitelek miatt, miért kellett volna a Nemzeti Banknak menteni a forint árfolyamát és miért vásároltak volna közel négymilliárd eurónak megfelelő devizát a bankok? Az MNB tanulmánya erről itt található.

Lehetne még folytatni a sort, de akit a tények érdekelnek, az ennyiből is beláthatja, akit pedig nem, annak teljesen felesleges minden további bizonyíték.

"Nincs is annyi deviza a bankok mérlegében, mint amennyi devizahitelt kihelyeztek."

Ez már egy szofisztikáltabb kijelentés az előzőnél, de a válasz itt is egyszerű. A pénzpiacon szinte minden termék előállítható szintetikusan, vagyis valamilyen másik pénzügyi termékek kombinációjaként. Ha én svájci frankot szeretnék, annak az árfolyamát és kamatát fizetni, nem kell feltétlen meg is vennem a svájci frankot, egy csereügylettel (úgynevezett swap-pal) ugyanezt az eredményt érem el. A bankközi piacon elcserélem a forintbetétem terhére a forint és a svájci frank kamatát és árfolyamát. Ezek a swap ügyletek úgynevezett mérlegen kívüli ügyletek, ezért nem tűnnek fel a bankok mérlegében. A Nemzeti Bank adatai szerint 2009. márciusában nem kevesebb, mint 4.400 milliárd forintnak megfelelő FX swappal rendelkeztek a bankok. A swapügylet keretein belül létrehozott szintetikus deviza minden tekintetben pont úgy viselkedik, mint a valódi párja.

"Miért nem fizethetem a devizaalapú hitelem havi törlesztőit devizában?!"

A közjegyző előtt aláírt szerződés tartalmazza a fizetés módját, attól a se a bank, se az ügyfél nem térhet el csak úgy kénye-kedve szerint, akkor sem, ha az esetleg mindkettőjüknek jobb lenne. Amikor a fizetni nem akaró emberek olyanokba akarnak belekötni, hogy bár a THM tartalmazza a pénzváltás költségét, de a szerződés külön nem, ezért az egész szerződés legyen inkább semmis, látszik, hogy mennyire fontos a szerződés szerinti teljesítés.

A Magatartási Kódex-ben (itt, 13. oldal alja) a bankok vállalják, hogy végtörlesztés esetén lehet devizában is fizetni. (Ezt a Kódexet egyedül az Axa nem írta alá a nagybankok közül.)

"A bankok előre tudták, hogy nőni fog a svájci frank árfolyama, ezért erőltették az ügyfélre. Ők sokat kerestek az árfolyam emelkedésen."

Első lépésként tisztázzuk: senki nem erőltetett semmit. Minden bank kínált forintos, svájci frankos és eurós hitelt is. A banknak teljesen mindegy, hogy forintos, eurós, vagy frankos hitelen keres évente 3%-ot. (Na jó, a bankok egyszerűbben szereztek devizás forrást akkoriban, mint forintosat, de ezen túl tényleg mindegy volt nekik.) Az ügyfelek voltak azok, akik az alacsonyabb kamat miatt svájci frankot választottak.

Az összeesküvés-elmélet hívei ilyen ábrákkal bizonyítják, hogy a bankok előre tudták, hogy nőni fog az árfolyam:

A magyarázat szerint ez egy 2005-ös ábra és a bankok előre tudták, hogy 2012 decemberére 240 forint lesz az árfolyam.

Ezzel szemben az igazság az, hogy itt egy határidős árfolyamot látunk, amit mindig az alábbi képlettel kell kiszámolni:

Értelmezve: az euró jövőbeni határidős ára egyenlő a jelenlegi ár szorozva a forint és az euró kamatának különbségével.

Tehát a nagy leleplező ábrán semmi mást nem látunk, mint azt, hogy mi volt a határidős ára a svájci franknak az adott pillanatban különböző határidőkre. Az állandó emelkedés a kamatkülönbség miatt van, ahogy az a képletből is kiolvasható.

Egyébként nem lettek volna nagy jósok a bankok, hiszen a több évig tartó árfolyamzuhanást 2006-2008 között sem jósolták meg ezen ábra alapján. Akkor az emelkedést hogyan tudták volna?

A bankok semmit nem nyertek az árfolyamon, mert ők is továbbadták a törlesztőt devizában. Nekik az lett volna jó, ha alacsonyan marad az árfolyam, mert úgy kevesebb bedőlt hitelük lenne.

Egyébként a képlet azt is megmutatja, hogy a svájci frankban eladósodók azt remélték, hogy a képlet nem lesz igaz, vagyis a megnyert kamatelőny nem fog megjelenni árfolyam-emelkedésben az évek során. Sajnos nem lett igazuk.

"A bankok lefedezték a devizát, így nyertek a dolgon."

A bankok miért fedezték volna le a devizát, ha egyszer úgyis az ügyfelet terheli az árfolyam-kockázat? Mintha a szomszéd házára kötnék biztosítást. Lefedezni valamit csak úgy lehet, hogy fizetek érte (opció, ekkor drága), vagy elvesztem a hasznot, ha a másik irányba indul az árfolyam (határidő, swap.). A banknak semmi oka nem volt ilyet tenni, hiszen nem neki volt árfolyam-kockázata.

Mellesleg az ügyfeleknek is lett volna lehetősége lefedezni az árfolyamot, csak éppen senki nem kérte, mert pénzbe került. Az OTP is kínált például árfolyam-biztosítást, csak éppen a kutyának nem kellett, mert az volt a lényeg, hogy a hitel olcsó legyen.

"A devizahitel hibás termék, ki kell vezetni, ez minden rossznak a forrása."

Már írtam arról, hogy hajszálra ugyanannyi a bedőlt forinthitel, mint a devizahitel, ebből látszik, hogy nem maga a devizahitel a probléma forrása, hanem a munkanélküliség, a recesszió és úgy általában a gazdaság helyzete. Ha ez nem így lenne, akkor a forinthitelek bedőlési aránya töredéke lenne a devizahitelesekének. Bővebben olvasd el az erről szóló cikkemet itt.

“Amikor felvettem a hitelt, még csak havi 40 ezer volt a törlesztőm, most pedig már 138 ezer forint”

Erről itt írtam bővebben.

"10 milliós hitelre már kifizettem öt év alatt 6,4 milliót és mégis alig 430 ezerrel csökkent a tartozásom. Lenyúlta a bank a pénzem."

Erről meg itt írtam. A cikkből azt is megtudod, mi az az annuitásos hitel, meg egyenletes törlesztésű, mennyi kamatot fizetsz tíz évre és mennyit 25 évre. Ha neked ezek nem tiszták, érdemes elolvasnod a cikket.

"Miért emelte a bank a hitelek kamatát, amikor a svájci bank éppen hogy csökkentette a frank alapkamatát?"

A bank a devizaforrásokat legtöbbször 3-12 havi futamidő mellett veszi fel, amit újra és újra meg kell újítani. Azonban hogy aktuálisan mennyiért kap a bank újra hitelt, ahhoz nem sok köze van a frank alapkamatának, illetve sokkal többet nyom a latba az ország és a bank aktuális megítélése. A válság kitörése utáni időben se Magyarország, se a magyar bankok nem voltak a befektetők kedvencei, ezért nagyon megdrágultak a bankok forrásköltségei, amit indokoltan továbbhárítottak az ügyfelekre. Ez jogos volt, azon mondjuk lehet vitatkozni, hogy a helyzet normalizálódása után nem siettek kamatot csökkenteni, tisztelet a kivételnek.(Ennek oka meg a brutális bankadó volt.) De egy bank soha nem annyiért kap forrást, amennyit a jegybanki alapkamat. (Az anyabanki forrás és a swap forrásköltségén lehetne vitatkozni, most nem fogunk.)

"Miért adott a bank alacsony fizetésre hitelt? Ő a hibás, felelőtlenül hitelezett."

A fizetésről annyit, hogy a nagy magyar rögvalóság az (volt), hogy mindenki minimálbérre volt bejelentve és ennek a többszörösét kereste. A bank gyakran ebből indult ki, ezért is adott hitelt papíron alacsony jövedelemre.

A másik az állami kezességvállalás. Az állam azt mondta, hogy kezességet vállalok a fészekrakó program keretében az adósokért, nekik elég 10%-ot letenni, sőt azt sem kell, az is lehet szocpol. Ha te lettél volna a bank, te nem adtál volna kölcsönt szinte bárkinek akkor, ha az államtól kaptál kezességet?

Persze ezeken túl is valóban elég felelőtlen volt gyakran a hitelkihelyezés, ebben a bankok is hibáztak. De olyan szívesen hallanék néha a hitelfelvevők és az állam felelősségéről is, mert arról valahogy soha nincsen szó.

Tegyük fel úgy a kérdést, hogy mennyire volt felelőtlen az, aki egy devizás hitelben elígérte a nettó fizetésének felét a következő 25 évre?

"3 ezer ember lett öngyilkos az elmúlt években a devizahitelek miatt."

Ez egy akkora légből kapott ostobaság, hogy szinte reagálni is kár rá. Két perc guglizás után rájöhetünk, hogy ez azt jelentené, hogy évente 25-30%-kal nőtt az öngyilkosok száma 2008 óta. Ezzel szemben nem hogy nőtt, de a statisztikák szerint csökkent a számuk. (Gondolom azért senki nem lett öngyilkos, mert csökkent a havi törlesztője a forint erősödése miatt, ezért írtam 2008-at). Erről bővebben itt már írtam.

"Szinte minden család küzd a devizahitellel, ez a legnagyobb gond most az országban."

- A devizahitelesek problémái már három éve szinte napi szintű hír, ezért nem meglepő, hogy a felmérések szerint az emberek erősen túlbecsülik az érintett családok arányát. A valóság az, hogy mindössze a családok 13%-a érintett a kérdésben. Sőt, mindössze a teljes lakásállomány 0,8%-a van veszélyben nem fizetett deviza lakáshitel miatt, cikk itt.

Na, remélem sikerült összeszedni a leggyakoribb kérdéseket és kijelentéseket a témáról.

Ha szeretnél további írásokat olvasni a pénzügyekről, kattints ide, ha követnél a facebook-on, hogy ne maradj le egy írásról sem, akkor ide, ha jönnél a hat alkalmas pénzügyi oktatásra 25 ezerért, akkor ide, ha pedig pénzügyi tanácsadás kell, akkor pedig ide.

Kedves Hozzászólók,

Szeretném, ha a hozzászólások szintje legalább egy minimális szintet megütne.

Ezért kérlek ezt vedd figyelembe.

Ha csak a bankokat szeretnéd fikázni, vagy a fent leírtak ellenére a saját eszméidet hangoztatni, azt kérlek ne tedd.

Köszönöm.

Drága hitman,

Ha intelligens ember módjára nem tudsz kommunikálni, akkor inkább maradj az olvasásnál.

emiatt a hiteligénylők olcsó finanszírozás igénye miatt megjelent 2004-ben először az EUR, majd a CHF és végül Japán jen alapú hitelezés. Kormányzati oldalon nem került meghatározásra milyen mértékben kell a bankszektornak kockázatot vállalnia, mert ha éppen előírásra kerül már az elején, hogy az árfolyam veszteséget, vagy annak egy részét banknak kell viselnie, akkor a kockázati felárazás miatt máris nem 2,99% induló kamattal lehetett volna hozzáférni CHF hitelhez, ergo terelte volna az EUR, vagy a HUF hitel fele az igénylőt, valamint mérsékelte volna az eladósodás mértékét (magasabb törlesztés miatt). Harmadik szereplő az akkori hitelközvetítő rendszer. Kényelem nagyúr. Ha van egy ember, akihez elmehetünk és harminc kettő bank ajánlatát ismerve a nekünk legjobbat ajánlja, valamint a teljes dokumentáció rendezését és ügyintézését átveszi, akkor nyugodtak lehetünk. ISMÉT ÚJ LAP JÖN

Kedves Kiszámoló!

Végre tárgyilagos megközelítésben a téma, ezért szeretném megosztani, ahogy én látom a helyzetet. Véleményem szerint a történet négyszereplős. Első szereplő a mindenért okolt bank. Elgondolkodtató, hogy lehetett Magyarországon bevezetni egy olyan hitelterméket, ami eredetileg osztrák / német – svájci határra készült. Mint tudjuk a Svájcban dolgozni ingázók CHF jövedelemmel rendelkeztek, ezért nem érintette az árfolyam kockázat a törlesztést, csak a fedezetre bejegyzett jelzálog értékét elő / végtörlesztés esetén. Tény, hogy eredetileg 2010-re EUR bevezetését ígérte a kormány. Második szereplő a mindenkori kormány. 2002-ben széleskörű lakástámogatási rendszer lett bevezetve, ami jelentős terhet rótt a költségvetésre, ezért több lépésben (2004, 2006, 2009) ezen támogatások (Szocpol, kamattámogatás) kivezetésre kerültek, INNEN ÚJ LAPON FOLYTATOM

Valóság az volt, hogy ezt természetesen hitel folyósítás esetére előre kitöltött 2-6% mértékű extra díjazás ellenében, bank által kifizetett hivatalos jutalék felett (1,5-3,6%) meg is tette. Ajánlott bank és hiteltermék a legmagasabb realizálható jutalék szem előtt tartása mellett történt. Közvetítői jutalékok az adott hitel első cc2-3 év nyereségét el is vitte. Utólag derült ki, hogy ezen ügyletek bedőlési aránya kétszeresét súrolta a normál banki ügyfelekének. Harmadik szereplő a kölcsönigénylő. Piaci igénnyé vált, hogy ha valami az elején 100-al volt olcsóbb, akkor oda ment az ember, még ha a végeredmény veszteségbe is fordult. Előkerültek a türelmi idős hitelkérelmek, ahol az első öt évben csak a kamat került megfizetésre egy stagnáló tőke mellett. Ráadásul hajlandó volt biankó kérelmet aláírni mondván a közvetítő úgyis tudja hogy töltse ki a siker érdekében. ISMÉT ÚJ LAPON FOLYT.KÖV

Kölcsönigénylők nagy része nem foglalkozott az árfolyamok vizsgálatával, és nem is hagyott tartalékot a törlesztés emelkedésének fedezetére. Tény, hogy személy szerint is spekuláltam egy olcsó chf alapú hitel kamatnyereségére, mert mikor a kamattámogatott huf hitelnél is érezhetően olcsóbb volt a deviza hitel, akkor 103.000,-CHF mértékű hitelnél ez jelentős különbséget mutatott devizahitel javára. Devizahitel választásakor induló törlesztés 65%-os emelkedésére állítottam be az adósság szolgálatot. 2012 tavaszán a deviza hitel törlesztése szinte teljesen megegyezett a hitel felvételkori huf összeg piaci huf hitel törlesztésével. Szerintem érdemes lenne mindenkinek kicsit magába néznie, mikor egy újjal mutat a felelősre….... ELNÉZÉST, HOZZÁSZÓLÁSOK IDŐPONTJAI SEGÍTENEK AZ ÉRTHETŐ SORRENDBEN

Elképedve tapasztalom ,ismét a magyar valóságot. Honfitársaink, magyarok nem ajándék címen deviza alapú hitelt vettek fel, /azokról beszélek akik ez úton jutottak lakásukhoz, autóhoz,stb/most a felvett összeg átlagban háromszorosát szedik be tőlük.A kezdő 6%-os kamatokat sok bank már 12.5%-ra módosította a deviza beszerzési forrás drágulására hivatkozva. Deviza vétel-eladás különbözet bank nyereség, a deviza forgalmazásért díjat számít fel a hitel felvevőnek.Tisztelt szakértők a magyar valósághoz hozzátartozik a végrehajtási eljárás ahol a bankok korlátlanul árvereztetnek mindent ami az adós tulajdonában van ha azt akár forintos jelzálog hitel terheli. A jelzálog piaci értékállóságáért is az adós felel,pedig nem tehet arról, hogy a világ bankárai tönkretették az ingatlanpiacot is.Extrém esetben 3.000.000-HUF tőketartozással kocsit, ingatlanokat is veszthet a "kapzsi" devizahitel felvevő.

Szóval a hiteles azért fizet többet, hogy a betétes megkapja a neki járót:D

Ez egy kicsit képzavar nem?

Hurrá eljött hazánkba Svájc , mert a betétes fizet a pénze megőrzéséért.

Tisztelt hozzászólók , Én a jelenlegi magyar bankrendszer módszereit,ügyleteit, nem tudom akceptálni és semmilyen közgazdasági képlet, vagy bizonyítás az ellenkezőjéről a jelen valóságban nem tud meggyőzni!!!! Üdvözlettel!

Vagy Teged nem hatnak meg az eszervek:)

Ezt jo igy latni, legalabb tudjuk, hogy nincs mirol vitatkozni:)

,,Extrém esetben 3.000.000-HUF tőketartozással kocsit, ingatlanokat is veszthet a “kapzsi” devizahitel felvevő.''

Ez mitől extrém eset? 3 millió nem nagyon jön össze másból, mint kocsi vagy ingatlan...

Extrém eset:3.000.000,-HUF tőketartozás+végrehajtási költségek+egyéb halmozódó banki cullangok=mondjuk kb.4.500.000,-HUF végösszegű tartozás amit végrehajtanak.

A személyautó amire tartozol,ér 1.800.000,-HUF-t,árverezik 1.400.000,HUF ért jó esetben marad 3.100.000,-HUF tartozás , tiltják a jövedelmedet eközben ha van még munkahelyed, a lakás amiben laksz a jelenlegi árakon ér 6.000.000,-HUF-t amit forint hitelre vettél 8 évvel ezelőtt 10.000.000,-HUF-ért akkor felvettél rá 5.500.000,-HUF forintos hitelt és ha nincs szerencséd még van tőketartozásod 4.000.000,-HUF és a lakásod a fedezet.Autó hiteles bank elindítja a végrehajtást a hatmilliót érő lakásodra a hitelező bank pedig azonnal szerződést bont veled és egy összegben kéri tőled a négy és fél millió saradat. Van egy örökség építési telke az adóstársadnak, már azt is akarják, és ez így megy tovább ... Hát ez az extrém eset. Üdv!

Exrém esethez még!

USA törvény: a jelzálog hitel kapcsán elidegenítési korlátozással terhelt ingatlan a hitel nem fizetése esetén a hitel folyósító bank tulajdonába kerül,/nincs moratórium,nincs sírás rívás ,lehet kiköltözni/ hitel nem fizető kiköltözik, és megy mindenki a maga útján. Ha a bank a hitelkihelyezése során rosszul mérte fel az ingatlan várható értékesítéséből bevehető összeget sajnos bukott a pénzéből, mondhatnánk saját hiba,azonban a hitelt nem fizetőt további vegzálásnak nem teheti ki. Magyarország:jelzálog hitel bebukik, jövedelmed ha van tiltják, végrehajtás a jelzálog ingatlanra, ha nem elég további esetleges értékeidet is viszik. Na ez ám a valóság. "Pubikám" felveszi , bebukja aztán mehet a híd alá. Na ezt aztán nem tartalmazza a hitelszerződés.Üdv!

Az elsétálás jogát szépen leírtad.

Megyünk mindketten az országgyűlési képviselőnket zaklatni?

Képzeld magad a hitelnyújtó helyébe (tegyük fel, hogy nem egy bank, hanem egy magánszemély hitelezett):az összeget, amit kölcsönadtál, egyre kevésbé valószínű, hogy visszafizetik, próbálod érvényesíteni a biztosítékot. Kiderül, az sem lesz elég, ezért keresel még további fedezetet. Persze, lehet azt mondani, hogy így jártál, de akkor ezek után a jövőben is fogsz hitelezni?

Íme egy tegnapi rádió riport, amelyben egy jogász elmondja hogy ez a cikk miért hamis:

Pár perces (de nagyon hasznos riport hangzott el a Kossuth rádióban szombaton.)

Érdemes meghallgatni!

A riport 15:28:30- nál kezdődik!

(Időt kérek műsor elindítása, majd felül a lejátszóban húzd 15:28:30-hoz)

hangtar.radio.hu/kossuth#!#2013-10-19

Nagyon jó összefoglaló, még mindig volt újdonság számomra.

Egy apró megjegyzésem lenne. Autóhitelnél (egy bizonyos cégnél legalább is biztos) nem áll a "A bankok semmit nem nyertek az árfolyamon, mert ők is továbbadták a törlesztőt devizában."

Nevezetesen mikor felvettem a hitelt akkor vételi-eladás ár ~283-294 volt ennél az intézménynél de nekem 273-ért számolták ki, tehát kapásból 10 Ft ment a levesbe EURónként így ugyanarra a FT igényre picit több eur-t kellett felvennem. A nevére nem emlékszem ennek a díjnak de a THM-ben benne volt és tudtam róla, cserébe az akkori kamatkörnyezethez képest (az árfolyamkockázattal nem számolva) nagyon kedvező volt maga a THM amúgy, így vidáman írtam alá. Épp múlthéten fizettem ki a maradékot, így már ez sem nyomaszt. 🙂

Bocsánat, nem volt 10 Ft-nyi a fenti tétel és a neve pedig Bázis árfolyam korrekció BÁK.

🙂

Így teljes.

Bocs, de már régóta böki a csőrömet 🙂

A bankok nem az árfolyamkockázatot árazzák a hitelkamatokba, hanem a bedőlési kockázatot. Azért magas a magyar bankrendszer kamatmarzsa, mert sok a nem fizető hitel.

Képzeljetek el egy bankot, aki 100 db 1 millió Ft-os hitelt helyez ki. A forrásköltsége 5%, az ügyfelektől 10%-ot kér. Ez azt jelenti, hogy ha minden ügyfél derekasan fizet, akkor 5 millió Ft kamatnyeresége lesz. Mi van, ha néhányan nem fizetnek? A forrásköltséget a banknak akkor is ki kell fizetnie, a kamatbevételt viszont bukja. És amit még bukik, és neki ez a fontos: maga a kihelyezett összeg. Az 5. nemfizetés magasságában a bank veszteségessé válik.

A magyar bankrendszer nemfizetési mutatója közel 20%, az összes bank és a teljes portfólió vonatkozásában. Ez 20% feletti kamatmarzsot indokolna. A probléma az, hogy ekkor minden ügyfél nemfizetővé válna.

“3.000 ezer ember lett öngyilkos az elmúlt években a devizahitelek miatt.”

Szia!

Gratulalok a Bloghoz!

Egy megjegyzés a mai cikkhez:

3.000 *1.000 = 3.000.000

Magyarország ca 25%-a. Vagy?

Üdv: Benjamin

Így tovább!

Nem. Évente 2300 ember lesz öngyilkos. Ha évi 600-zal nőtt a számuk a devizahitelesek miatt, akkor az öngyilkosok száma nőtt volna 25-30%-kal.

Nem azt mondta 🙂 3.000 ezer = 3 millió. Te 3 ezret szerettél volna írni.

(Vagy a pont itt tizedespontként szerepel, és a 3 tizedesjegy pontossággal adtad meg ezresekben az öngyilkosságok számát)

De háklisak vagytok, akkor most kijavítom 🙂

Azt nem értem, miért nem mindegy, hogy volt-e mögötte deviza?

Nekem oda volt írva, hogy forintban kapom, és a chf mindenkori árfolyamán forintban törlesztem, pont. Így is lett.

Az országos nagy forintosítás kivételével miért számít, hogy a bank a háttérben, a saját mérlegében hogyan fedezte az árfolyam kitettségét? Hogyan hatna vissza az én törlesztő részletemre, ha ő fedezetlen árfolyamkitettséget futott (volna)?

A kamatok, költségek önkényes banki meghatározásának szerződéses lehetősége okozhatott bajt, de az meg nem deviza-nemdeviza kérdés.

Jól tudom, hogy a hitelt csak Forintban lehet törleszteni?

Ha igen, nem úgy lenne tisztességes, ha az ügyfél akár devizában is törleszthetne?

A bankok elég durva árfolyamréssel dolgoznak. Miközben az utcán 1-2 Ft van a valután(!), addig a bankban még a devizaárfolyamon is 10-15 Ft-os rés van. Pár hete 306-tal számolták az EUR-t bankkártyás fizetésnél.

Az utcai váltó pedig teljesen legális, papírt is ad (és gondolom a PSZÁF is ellenőrzi), tehát nem lehet arra hivatkozni, hogy adócsaló banda lenne.

Ha van valami, ami tisztességtelen a devizaalapú hitelezésben, akkor ez az. A banknak szerintem el kéne fogadnia közvetlenül devizában is a törlesztőt, akkor is ha az ügyfél máshol veszi. Nekem ha lenne hitelem, legfeljebb emiatt perelnék vagy élnék panasszal.

Miután a közjegyzői szerződésben az áll, hogy forintban törlesztesz, ez nem úgy van, hogy attól csak úgy eltérünk.

Természetesen a bank kezdeményezhetné a szerződés módosítását, hogy lehetővé tegye a devizás törlesztést is.

Igen. Itt jön be az, hogy a "vagy huf vagy chf majmeglátom" szituáció bankilag nem fedezhető, tehát pont az, hogy ezt nem engedik, erősít meg abban, hogy valódi deviza fedezetnek kell lenni mögötte. A módosítási igény ezért szerintem csak úgy vethető fel, hogy alakítsák a deviza alapú hitelt deviza hitellé. Ha ezt viszont nagy mennyiségben tennék, a növekvő kereslet miatt az "utcai" valuta árrés azonnal felmenne a bankira, nem beszélve arról, hogy a bank teljes joggal számolna fel a valuta befizetésekor pénzkezelési díjat, és ha a piac működik, a végén még drágábban jönnél ki.

Ez ismét jó írás és egyben teljességében rávilágít arra az alapvető problémára, hogy emberek tucatjai vállaltak iszonyú hosszútávú elköteleződést még az unokáikat is eladósítva, hogy az alapvető olvasás és értelmezés készségével is hadilábon állnak...most pedig sírnak, mint azok a bizonyos fürdős k..@k.....

A másik nagy probléma, amiről korábban itt írtam, hogy hirtelen mindenki önjelölt pénzügyi szakember, szakértő lett és még oktatni is akarták a haverokat....most pedig egészen másképp emlékeznek ahelyett, hogy vagy olvasni és értelmezni megtanultak volna vagy egy hasonló kaliberű szakemberhez fordultak volna, mint mondjuk Kiszámoló kolléga....

Megerősítem a szakember dömpinget. Nekem számtalanszor elmondták, hogy milyen pénzügyileg tájékozatlan lúzer b.rom vagyok, hogy nem veszem fel, mert ezen csak nyerni lehet. A nyökögéseimet, hogy pl.

-nem 30 millással kellene kezdeni, hanem kis lakás, nagyobb lakás, kis ház, nagyobb ház 5-10 évente az élet rendje a nálunk jóval gazdagabb! nyugaton, meg hogy

-ha nincs chf bevételed nagyon pórul járhatsz, amikor az mnb elnök tüsszent egyet és elszáll az árfolyam stb.

lesöpörték azzal, hogy mit is várhatnak egy olyan pénzügyi idiótától, akinek még hitelkártyája sincs (csak debit).

egyszer régesrég érdeklődtem ilyesmiről egy bankfiókban, mondták, hogy semmi akadálya annak, hogy én EUR-ban vagy CHF-ben törlesszek, csak kell hozzá egy szerződés módosítás + nyissak náluk devizaszámlát.

Annyi megkötés van, hogy CHF hitelt természetesen csak CHF, EUR hitelt csak EUR számláról törleszthetek, keresztbe, vagy valami egzotikus pénznemben nem.

Ha valaki EUR/CHF-ben kapja a fizetését, neki megérheti ez a banknál vagy akár pénzváltónál oda-vissza váltogatás helyett, de aki HUF-ban, annak hiába jobb az utcai legális pénzváltók árfolyama, a HUF számláról kp felvétel, deviza számlára pénztári befizetés, a deviza szla vezetési díjai kb. elvinnék azt, amit nyer a jobb árfolyamon.

Volt lehetőség devizahitelt felvenni deviza alapú hitel helyett, ismertem olyanokat, akik ezt választották.

Sziasztok,

Jól összeszedett cikk, ezért is keseredek 🙁

Amit nem értek, hogy a kormány miért csak a "lakáscélú" hitelekkel foglalkozik? Bár még konkrét dolgokat nem olvastam, de az oda dobott csontokból megint ez jött le.

És persze ez azért is zavar, mert én/mi még azok vagyunk akik éppen tudják fizetni a törlesztőt, de azt látjuk/halljuk/tapasztaljuk hogy kiesünk minden "körből", amit "értünk" kreálnak.

Ne aggódj, belsős körökből azt hallottam, már az sem olyan fontos a kormánynak. 🙂

Mivel egyre többen méltatlankodnak, hogy miért mentik meg megint az a maroknyi embert az adófizetők pénzén, lehet, hogy a lakásosokból sem lesz semmi, mert lassan PR szempontból többet árt, mint használ, más meg nem érdekli a kormányt.

Arról nem is beszélve, hogy az országgyűlési képviselők már mind kifizették az első árfolyamgát vagy minek nevezett mentőcsomag alkalmával a devizahitelüket melyeken több milliót nyertek, így már rég nem érdekük tovább sz@rozni vele....

Arról nem is beszélve amit Csányi mondott, hogy a háza előtt tüntettek magyar lobogókat lóbáltak szlovák rendszámú luxusautókból jó néhányan a devizahitelesek közül...tudom nem mindenki ilyen...de érdemesebb lett volna kicsit azokra koncentrálni akik rászorultak valóban a mentésre....nem pedig akinek 10 devizahitele volt vagy országgyűlési képviselő....

"Ne aggódj, belsős körökből azt hallottam, már az sem olyan fontos a kormánynak."

Ez meglepett. Én teljesen azt hittem, a tüntetéseket is ők provokálják, hogy a rég eldöntött ügyben legyen mire mutogatni. (Hasonlóan a rezsicsökkentést támogató ál-aláírásgyűjtésükhöz.)

Igazából semmilyen hitelest sem szabadna kisegítenie a kormánynak, mert különben soha senki nem fog a saját döntéseiért felelősséget vállalni, de ugyanakkor logikus, hogy a lakás hitelesek azok, akiket elsősorban mentene, hiszen lakni mindenkinek kell valahol, az új autó viszont luxuscikk.

Így igaz....dolgoztam autóiparban...mi volt a gyakorlat a kedves vevőnél? A szomszéd csili-vili új Suzukit vett..akkor neki min. új VW Golf kell. Az értékesítő még ilyen-olyan "nélkülözhetetlen" extrával meghintette és szép szám jött ki...kalkulálták a hitelt...devizást természetesen...jón nézett ki. Csak csórikám azt felejtette el, hogy tankolni is kell meg karbantartani..esetleg javíttatni....ment a nagy sznobizmus ezerrel...220.000 éves autóeladás...most 45-55.000 körül van...reálisan ha 110.000 elbírna az ország jó lenne....szerintem a számok és a magyar habitus magáért beszél....és a lakáshitelek terén is volt hasonló megközelítésű lakásvásárló....

Szóval ezek után miért is megmenteni? Mert hangosabban kiabál, mint az átlag? Vagy mert ilyen "felelős" döntést hozott, hogy egy tartós fogyasztási cikkre (autó) 10 évre hitelt vett fel és a 3 évben sem fog annyit érni az autója amennyi a fennmaradó hitele? Vagy mert van ideje és tüntetni jár?

Következmények nélküli ország .... remélem a következmények elérik pártunkat és kormányunkat a következő választáson....bár politizálni nem szeretnék és nagyon alternatíva sincsen...de akkor talán világos lenne, hogy a többség nem kér mentőcsomagot....

Kedves Hozzászólók!

Egy részben igazat adok, akik pózerkedtek így jártak, nah DE! Az ember nem vehet Magyarországon autót, ha nem keres havi 3-400.000 Ft-ot?! Dolgoznak, napi 6-12 órát, ki, hol ugyebár, ami ma már a csekkekre elég, de kérdem én, ha a hitelek nem mentek volna így fel és a Wall Street-i vállalatok nem lettek volna viccesek, akkor se tudták volna fizetni a házat vagy az autót?! vagy mert fölment minden a 2-3X árára (ennivaló,törlesztő stb..) ezért nem tudják fizetni?! vajon normális, hogy eurós fizetésre vannak szabva az árak a városba?!?! Hmm?! Gondolkodjunk már egy kicsit.. ha fényt meg lehetne, mi azt is megadóztatnánk! Normális, hogy Mo-on ketté szakadt a Nemzet?(nem párt szerint de, pl ott is) vannak akiknek nincs, és vannak akiknek annyi van, hogy nem tudják számolni?! Az a baj,hogy minden meg van bonyolítva egy Gordiuszi csomó itthon minden,Nagy Sándort kéne követni

"Az ember nem vehet Magyarországon autót, ha nem keres havi 3-400.000 Ft-ot?"

Öööö, igen? Ki mondta, hogy alanyi jogon jár az autó? Kb. a levegő, az jár alanyi jogon. Minden másnak, értsd tiszta víz, tiszta levegő, polgárháborútól mentes övezeten való lakhatás, na az az extra, és örüljé neki.

Szerintem sem kellene "segíteni, megmenteni", csak a tisztességes eljárást biztosítani.

Kedvenc példám a következő:

Ha egy adott típusú hajszárító egy este sokakat egyszerre csap agyon, akkor el kell gondolkodni a forgalmazását engedélyező hatóság (PSzÁF) és a gyártó (bank) felelősségén IS. Bár tudjuk, hogy a 220V veszélyes, de elvárjuk, hogy az érintésvédelemről a gyártó gondoskodjon, vagy hívja fel a figyelmet, ha nem.

Sokan ugyanezzel a bolti hozzáállással mentek a bankba és ami drágán kiderült az az, hogy a bank és a pénzügyi termékek nem ilyenek. Ott sajnos értelmezni kell a kapcsolási rajzot, és egyelőre úgy tűnik, állni az áramütést. Hogy ez helyes-e, vagy sem, azt csak a bíróság döntheti el.

"...hiszen lakni mindenkinek kell valahol..."

Öhm öhm, na de kinek a pénzén, öhm öhm...

TT hozzászólásához:

A Magatartási Kódexet aláíró bankok (a nagyok közül csak az AXA nem írta alá) azt vállalták, hogy lehetőséget biztosítanak a deviza alapú hitel devizában való egyösszegű törlesztésére. Tehát egy esetleges végtörlesztésnél érdemes átgondolni, hogy máshol váltasz, nem a hitelszerződés szerinti banknál.

A törlesztőrészletek devizában való törlesztésére valóban csak úgy kerülhet sor, ahogy Kiszámoló írta. A szerződés szerint, forintban.

Én AXA-s vagyok, de nem ott kezdtem (ELLA).

Sajnos csak rosszat tudok róluk mondani. Az egyetlen lehetőség amit biztosítottak az árfolyamgát volt, de amit küldtek "módosított" szerződés tartalmazott olyan pontokat (laikusként is), amik miatt attól is el ment a kedvem és a bizalmam

- tőke halasztott hitel lévén elvileg a gyűjtőszámlámon nem kellene hogy legyen majd semmi, de ők mindjárt 200.000Ft-al megterhelnék.

- ha aláírom, akkor az eredeti szerződés kétes pontjait az új szerint alakulnának, tehát nem "perelhető" státuszt kapna.

Ami viszont ennél is jobban zavar, hogy emelnek az évfordulón, de nem tudják megmagyarázni hogy miért annyi az annyi.

TT után pedig, ha mondjuk Mo-on bevezetnék az eurót, akkor mit szólna a bank? Onnantól lehetne euróban is törleszteni, vagy szerződést kell majd módosítani ezért (forint -> euró)? Mert ha igen, akkor ezt most is megtehetnék svájci franknak is

"Első lépésként tisztázzuk: senki nem erőltetett semmit. Minden bank kínált forintos, svájci frankos és eurós hitelt is. A banknak teljesen mindegy, hogy forintos, eurós, vagy frankos hitelen keres évente 3%-ot."

Azért ezzel picit vitatkoznék. Én az Ersténél vettem fel, mert új építésű lakást vettem, és olyanok voltak a feltételek, hogy a projekt finanszírozó banknál érte meg hitelt felvenni. Az ersténél egy fajta piaci alapú forint hitel volt anno, és 2002 és 2008 között végig 12.5% kamat + 3% kezelési költséget számoltak rá. Még akkor is, amikor 6-7% körül mozgott a jegybanki alapkamat. Amikor kitört a válság, és forráshiány miatt azonnal leállították a devizahiteleket, furcsa módon ezt a forint hitel konstrukciót is leállították, és sokkal alacsonyabb költségekkel új forint hitellel álltak elő.

Ez mondjuk csak egy bank, de ők eléggé látványosan devizahitel felé tolták a népet.

Mielőtt megkapom a magamét, nem akarom a bankra hárítani a felelősséget, mert én vettem fel a hitelt, és egyébként ha lett volna náluk normálisabb árazású forint hitel, valószínűleg akkor is az alacsonyabb kamatot és az árfolyamkockázatot választom. De azért azt sem lehet mondani, hogy a bankok teljesen semlegesek voltak, hogy forint vagy devizahitelt vegyél fel.

Ez lehet, hogy így volt ..tolni lehet a devizahitel felé...engem is toltak de felvettem a forintot...holott sok sok ezerrel volt több a törlesztő...továbbá a bank a forinthitelnél is rám akart sózni még többet, mint felvenni szándékoztam, mivel azt mondta az ügyintéző, hogy a jövedelmem enged teret a több hitelnek és biztos be is szeretném bútorozni az új építésű lakást...Erre azt válaszoltam szívesen veszek fel a tervezettnél többet ha Ön vagy a bank fizeti a törlesztő felét....mindjárt abbamaradt a marketing duma...

Ja ..a jövedelmem sima alkalmazotti átlagjövedelem volt...

Szóval kit érdekel mit tukmálnak rád ... a cukros kiflit vagy szaros túró rudit...senki nem kötelez rá, hogy megvedd, megedd....ezek a magyarázatok, hogy rám tukmálták...hogy is mondjam...inkább nem is mondom.

Továbbá ezért jó a Kiszámoló ténykedése mert szembesít sok idiótát, hogy szálljon le már a felhők közül a valóságba...ha erre nem hajlandó lehet hangulatot kelteni, tüntetni...aztán reméljük akik nem így gondolkodnak majd szavaznak...mert ugye azt a mentőcsomagot amit az országgyűlési képviselők megszavaztak maguknak adóforintokból akár jól is el lehetett volna költeni..gyermekétkeztetés, kórházak, egészségügy, Pethő intézet...

További tanulság, hogy olvasni, értelmezni, kérdezni, rágódni rajta, kalkulálni, számolni és ez után elköteleződni. Akkor nem kéne a rám tukmálták, meg a köcsög bank...stb....ma a bank a hibás, holnap ki ill. mi lesz...mert az ilyen idióták mindig másokat hibáztatnak...természetes akinek nem inge ne vegye magára....de ez a magyar rög- és mutyi valóság.

Írtam, hogy nem akarom a bankra hárítani a felelősséget, tudom, hogy én vettem fel a hitelt... Csak a cikk egy kis részére reagáltam, amivel nem teljesen értettem egyet.

Természetesen nem neked szólt viszont jó felvetés volt és sokan veled ellentétben kenik a székletet mindenfelé és mindenkire...ezért írtam a te felvetésedre....

Naná, hogy a devizahitel felé terelték a hitelfelvevőket a bank.

Azt a "terméket" próbálják eladni, ami megy. A kutyának nem kellő forinthitellel azért nem foglalkoztak, mert nem kellett a népnek.

A nem versenyképes termékek kondícióit ennek megfelelően elég sok bank hagyta a fenébe. Minek is változtatgatták volna 3-6 havonta, amikor senkinek nem volt eladható?

Néhány bank rárepült a piaci résre és próbált versenyképes forint hiteleket kínálni. Belőlük volt talán kevesebb.

Csak egy példa:

elhatározod, hogy tetováltatsz. bemész a szalonba, ahol közlik, hogy csak a homlokodra tetoválnak, és csakis férfi nemiszervet. Lesz tetoválásod?

g

Csak egy példa(valóság tükrözőbb):

elhatározod, hogy tetováltatsz egy kis szívecskét a homlokodra,

közlik,hogy megoldható.A tetoválás befejeztével meglátod a kis

szívecskédet a köré rajzolt férfi nemi szervvel.Na ki akart tetoválást?

"A fizetésről annyit, hogy a nagy magyar rögvalóság az (volt), hogy mindenki minimálbérre volt bejelentve és ennek a többszörösét kereste."

Akkor a devizahitel a magyar subprime? Az USA-ban erre találták ki, hogy NINJA-hitelfelvevő: "no income, no job, no assets", akik aztán mégis kaptak hitelt 🙂

Jó összefoglaló, kösz. Egy dolgot azonban továbbra sem értek. Elnézést, ha nagyon laikus a kérdés. A hitelek fedezete nem csak a betétesek pénze. Gyakran használtak akár 10-szeres áttétet, ami azt jelenti, hogy a pénz 90%-a bemondásra keletkezett. Maximum a dollárt inflálta (ha ezt valaki észrevette). De mivel a dollár nemzetközi fizetőeszköz, és komplett országok tarják ebben a megtakarításaikait, az infláció amerikát csak részben fogja sújtani, a keletkeztett pénz viszont gyakolatilag 100%-ban talált pénz. Egy tökéletes pénzpumpa. Kérdés az, hogy miért nem kifogásolja senki sem, hogy (részben) nem létező pénzre szed pénzhasználati díjat (kamatot) amerika? (Gondolom persze, az EKB is hasonlóan jár el, csak ott még áttekinthetetlenebb számomra, hogy hol landol a keletkeztetett pénz.)

A tőkeáttétel nem azt jelenti, hogy a bankba betesznek egy egységnyi betétet, és 8 egység hitelt ad belőle. A tőkeáttét önmagában annyit jelent, hogy a bank a saját tőkéjének X-szeresét hitelezi ki, nem a betétek X-szeresét. Tehát pl. egy bank mérlegén van a forrás oldalon 1 egység saját tőke, 8 egység betét, az eszköz oldalon meg 8 egység hitel, 1 egység pénzpiaci eszköz (rövid lejáratú államkötvény például).

Amit pénzteremtésnek mondanak, az úgy működik, hogy ha lekötöd a pénzed a bankban, azt kihitelezik valakinek, aki azt elkölti valamire, de akinél ez megjelenik nyereségként vagy munkabérként, az szintén a bankba viszi, amit szintén kihiteleznek... Így lesz 1 egység pénzből hosszútávon sok egység hitel és sok egység betét, és a kötelező tartalékráta ami miatt nem keletkezik korlátlanul.

Igen, azt értem, hogy egy bank prudensen gazdálkodik, nem helyezhet ki hasraütésszerűen hitelt, de hogyan megy ez a Fanny Mae és Freddie Mac esetében, akik úgymond "létrehozzák" a hiteltermékeket? Kétségtelen, hogy a válság előtt valahol pénz keletkezett - sokkal több hitelt helyeztek ki, mint amennyi megtakarítás volt, és a bedőlés ellen piramisjáték-szerűen keresztbe-kasul kötöttek viszontbiztosításokat.

Teszem azt egy amerikai pénzintézet hitelterméket készít. Azt állítja, hogy van mögötte fedezet (valójában csak 20%-ban). Az európai leányvállalat kihelyezi, amit a válság ellenére 95%-ban be is tud hajtani. Az számomra világos, hogy a tőkét vissza kell fizetni, de miért kellene egy olyan tőkerész után pénzhasználati díjat fizetni, amivel a kölcsönadó sem rendelkezett?

Hitelt meglevo forras (pl. betet) terhere tud nyujtani a bank. Ha ugy mukodne, ahogy gondolod, akkor napokon belul hiperinflacio soporne vegig a vilagon, hiszen semmi effektiv akadalya nem lenne a hitelnyujtasnak. A bankok betegyujtessel sem foglalkoznanak, hiszen minek?

De az, hogy nincs mögötte fedezet, nem azt jelenti, amire te gondolsz, hogy mondjuk 80%-a mögött nincsen megtakarítás, amit te mondasz, az az, hogy szerinted forrása nem volt a hiteleknek. Ha így lett volna, akkor nincs is válság, legalábbis ilyen jellegű nincs, helyette erős infláció van, hiszen az a pénz nem hiányzott volna semmiféle befektetőnek, miután nem tud fizetni a hiteles, de pont hogy hiányzott, lásd "mérgezett" jelzálog papírok. A nincs fedezet azt jelentette, hogy a másik oldalon az ingatlan értéke volt felfújva, amit jelzálogként bejegyeztek, az adós meg rossz besorolású. Lehet ezt folytatni, hogy hogyan nyelték el a kockázatokat a hitelek értékpapírosításával, de a lényeg, hogy szó sincs arról, hogy forrása ne lett volna a hiteleknek.

Oké, köszönöm - ezek szerint rosszul értettem ezt a pénzkeletkeztetést. Egyébként szerintem valamilyen formában kell lennie pénzkeletkezetetésnek, hiszen az amerikai kormány most pont amiatt van bajban, hogy a túlköltekezett - olyan pénzt költött el, ami mögött nem áll gazdasági teljesítmény. Régen szimplán nyomtak bankót, inflálva a pénzt, most viszont hitelfelvételként tartják nyilván a hiányt. A hiányt viszont törvényben maximalizálták. És itt törik a dolog - persze nagyon helyesen. Egy kormánynak nem szabadna a következő generációk (vagy más országok) pénzét elköltenie.

Azért megnézném azt az üzleti tervet jóváhagyó 'CAPEX committee'-t, amely bólintana egy olyanra, melyben a finanszírozás költsége 10 év alatt 60%-kal nő (158.13–>256.10)!

Ja, csak a cégek jellemzően olyan devizanemű hitelt vesznek fel, amelyben a legtöbb bevétel és a legtöbb kiadás történik, vagy legalábbis fedezik a megfelelő devizanemre.

Letezik ma itthon nem annuitasos hitel egyaltalan?

igen, én már láttam, MKB-s volt. Mondjuk rá is csodálkoztam, nem sűrűn találkoztam ilyennel. 🙂

Nekem olyan volt. CHF lineáris 75000 Ft/hó, FT annuitásos 120000 Ft/hó.

Elvileg választhattam volna EUR lineáris hitelt is, de a CHF az első évben "akciós" volt.

A forint hitel nem ölt reális alternatíva! 30%-os CHF gyengülésnél még mindig a CHF-hitel volt a nyerő.

Szállóigévé vált a következmények nélküli ország kifejezés.

Ha a devizahiteleseket "megmenti" a kormány, akkor ugye gondoskodik arról is, hogy a lakás- és ház árak megfeleződjenek? Olyanra, amilyenek lettek volna akkor, ha a hitelezés támogatásával kialakult jövedelem-idegen ingatlanárak jövedelmi viszonyokhoz történő korrekcióját nem akadályozza meg a tömeges devizahitel felvétel...

Nem mindegy hogy menti meg...nem törvényszerű a feleződés...az ócsai ócska lakópark árán sok ésszerűbb megoldást is lehetett volna találni...tele is volt vele a média ....csak ugye akkor nincs vagy kisebb a mutyi az építőiparban....

A múltkor írtam, hogy az én párom 2 éve ilyenkor simán átváltotta a devizás hitelét forintra. Ezért bankot is váltott, de 2 hónap alatt lezavarta az egészet. Erről a lehetőségről szinte senki nem ír!

A vegtorleszteskor? Akkor persze a hulyenek is megerte 180 forinton forintositani a CHF-hitelt.

igen volt ilyen lehetőség, de az összes érintetthez képest szűk volt azok köre, akik élhettek vele, ráadásul pont azok voltak kizárva, akiknek igazán problémát jelent a törlesztés.

Azért vastagon a bankok hibája IS ha az ügyfelek nem tudják visszafizetni. Ezért van hitel bírálat, számolni kell a jövővel a bankokat sem nagyon érdekelte, hogy az ügyfél vissza tudja -e fizetni vagy nem. Csupán a hitelt akarták kihelyezni mert az volt a bolt, na meg jutalékot kapott az ügyintéző is...

Ez nem szocializmus és gondoskodó állam....mindenkinek magáért kell észen lennie..utólag lehet hibáztatni a bankot, ügyintézőt...csak mire jó...továbbá nem elegáns mivel a magunk felelősségét lapátoljuk másra.

Írtam már a saját példámat fentebb, akkor ismét:

Ez lehet, hogy így volt ..tolni lehet a devizahitel felé…engem is toltak de felvettem a forintot…holott sok sok ezerrel volt több a törlesztő…továbbá a bank a forinthitelnél is rám akart sózni még többet, mint felvenni szándékoztam, mivel azt mondta az ügyintéző, hogy a jövedelmem enged teret a több hitelnek és biztos be is szeretném bútorozni az új építésű lakást…Erre azt válaszoltam szívesen veszek fel a tervezettnél többet ha Ön vagy a bank fizeti a törlesztő felét….mindjárt abbamaradt a marketing duma…

Ja ..a jövedelmem sima alkalmazotti átlagjövedelem volt…

Szóval kit érdekel mit tukmálnak rád …

Oké, de ezért pont nem a felelőtlen hitelvevőknek kellene reklamálniuk, hiszen ők maguk mielőtt elmentek hitelért, ugyanúgy mérlegelhettek, ahogy utána a bank mérlegelt, hogy adjon-e nekik.

Persze, körültekintőbb banki eljárással meg lehetett volna védeni sokakat saját maguktól. A bankok azt is tették 1990-től nagyjából 2001-ig. Annak adtak hitelt, aki valóban hitelképes volt, vagyis majdnem senkinek.

(Egy kollégám simán kifizetett egy lakást alig önerővel 35% !! fix kamatozású forint személyi kölcsönből öt év alatt a 90es évek végén. Más kérdés, hogy akkor ehhez 2-3 millió forintot kellett felvenni.) Akkor meg arról ment az össznépi sírás, hogy miért nem hitelezik a lakásokat. Ennek lehetővé tételére törvényileg eltörölték a lakás célú ingatlanból való kiköltöztetés még előző rendszerből itt ragadt tilalmát, oszt rövid úton ide is jutottunk (15 millió 30 évre ugyanazért - hol van itt a deviza?)

A banknak dolga a hitel kihelyezése, a "hibája"-ról jelzálog formájában gondoskodott. Nem is bankmentésről folyik a szó és nem is a bankok tüntetnek...

értsd a deviza, mint probléma nincs a top 3-ban.

Ellenben a '98-hoz képest 5-8-szoros lakás/ház árak szemben a jó ha kétszeres bérekkel az igen. Az ebből következő normális 5-10 éves futamidők helyetti 25-30 évek igen. Az álláshoz jutás, munkahely megtartás, munkanélküliség ami a növekedés hiányából következik, megint csak.

A volt deviza-nem volt kérdés nekem továbbra is egy ügyes ügyvédi próbálkozás a sok közül, amit a bíróság tudomásom szerint nem vett be...

Amikor a CHF alapú hitelemet felvettem 20 évre, akkor úgy számoltam, hogy annyi idő alatt kb duplájára fog emelkedni az árfolyam, illetve a bank is fog kb 10%-nyit változtatni a THM-en. Még akkor is jobban megérte a deviza, mint az akkori forint hitel.

Ezt azért nézzétek meg: kapos.hu/hirek/gazdasag/2013-10-01/rona_lehmann_a_devizahitel-szerzodesek_helye_a_kukaban_van.html

Azért a "szagértő" úr rettenetes sok dologról elfelejtkezik

1. A "szagértők", elemzők, közgazdászok a médiában folyamatosan azt sulykolták, hogy mindenképpen devizaalapon érdemes hitelt felvenni, mert:

- a svájci jegybank kamata jóval alacsonyabb, tehát a kamatos kamatok miatt hosszútávon olcsóbb a hitel,

- a magyar jegybanki alapkamat túlságosan magas, ráadásul magas a volatilitás, ami kiszámíthatatlanná teszi az amúgy is magas törlesztőrészleteket,

- az árfolyamsáv (plusz/mínusz 15%) stabilan tartja a forint/euró árfolyamot, jelentős forintgyengülés nem várható,

- az állam, az állami vállalatok, önkormányzatok is devizában adósodtak el, mert érdemesebb devizaalapú hitelt felvenni, mint forinthitelt stb..

2. A mezei állampolgár bízott a PSZÁF-ben, MNB-ben, a bíróságokban, a fogyasztóvédelmi szervezetekben, hogy nem engednek egyoldalúan hátrányos szerződést kötni.

"- az árfolyamsáv (plusz/mínusz 15%) stabilan tartja a forint/euró árfolyamot, jelentős forintgyengülés nem várható,"

Az árfolyamsáv teteje 324,71 Ft/€ volt, azt meg szerintem még egyszer sem léptük át.

Egyhiteles

2. Gondolom, akkor nem volt egyoldaluan hatranyos, mikor hosszu idon at csokkentek a torlesztoreszletek....

A "mezei állampolgár" pont tojt mindenre, egy lényeg volt, neki is legyen üres zsebre új Suzuki, mint a szomszédnak, meg új kecó, még akkor is, ha semmi pénze nincsen rá.

Azt sem tudta mit írt alá, arról végképp fogalma nem volt, mijaza a PSZÁF.

Amúgy mind a PSZÁF, mind az MNB már 2004-2005-ben felhívta a figyelmet a devizahitelek veszélyeire, de hát kit érdekelt, amikor saját új Suzukit vehetek 90 ezres fizetésből?

3. A mezei állampolgár nem tudott arról, hogy a svájci jegybank már a válság előtt jelezte, hogy a CHF-alapú hiteleknél hatalmas kockázatokat rejtenek. Az MNB, a PSZÁF, a bankok, a fogyasztóvédelmi szervezetek ezt nem jelezték. Az MNB, az állam, a PSZÁF, a bankok kidolgozhattak -ez valamennyire meg is történt, csak eltitkolták- és alkalmazhattak volna már 2008-2009-től forintosítási, devizaalapú hiteladósokat megmentő konstrukciót, amely hatalmas mértékben csökkentette volna az ilyen adósokra háruló terheket, sőt, szerintem szándékosan okozott károkat.

4. A bankok felelőtlenül hiteleztek, mert minden kockázat nélkül a tisztességesen fizető devizaalapú hitelesekre terhelhették a nemfizetők által okozott nyereségkiesést. A bankok nem voltak érdekeltek a megfelelő kockázatelbírálásban, mert a rossz hitelek árát nyugodtan átháríthatták a kizsigerelt, átvert, fizető devizaalapú hitelesekre

Jelezték, többször, mind a PSZÁF, mind az MNB.

"4. A bankok felelőtlenül hiteleztek"

Nem leszek népszerű, de szerintem, nem.

Felelőtlenül akkor hiteleztek volna, ha a kihelyezéseik kockázata nem lett volna túlfedezve és most a "pár" százezer devizahiteles helyett "pár" millió gondos, megtakarító betétes futna a pénze után a bedőlt bankok romjain, a szegény "átvertek" kerti partijainak zenéjére a suzukijaikat kerülgetve...

5. Bármennyire is védi a blogíró a bankokat, valamiért más, normális európai országokban nem okozott ilyen károkat a devizaalapú hitel, erősen szabályozták azok kihelyezését, szabályozták a referenciakamatokat stb.. Tehát már megint a vétlen, magyar hitelvevő járt a legrosszabbul az egész régióban.

6. A lakosság túlnyomó része józan ésszel vett fel hitelt, nem nyakló nélkül, ahogy a médiában szó van róla. A hitelmalmozók -lakáshitelek mellé autóhitel, fogyasztási hitel- kérdése az teljesen máshova tartozik. Ez egy szűk kört tehetett ki csak. Arra viszont nem számoltak, hogy a törlesztőrészlet a bankok által szajkózott maximális 15-20% helyett minimálisan 60%-nál nagyobb mértékben nő a törlesztőrészlet -egy mezei lakáshitel esetén, ltp. kombináció nélkül-, hogy sokaknak csökken a reálbére, nő a munkanélküliség, lehetne még sorolni.

A lakosság 80%-a nyakló nélkül vette fel a hiteleket, minimálbérre.

Ezzel foglalkoztam, pontosan láttam, ki volt az átlagos hitelfelvevő.

Nem is azok vannak most bajban, akik felvettek 4 milliót a 12 milliójuk mellé, hanem akik nulla forinttal vettek 20 milliós lakást.

"más, normális európai országokban nem okozott ilyen károkat a devizaalapú hitel, erősen szabályozták azok kihelyezését, szabályozták a referenciakamatokat stb.."

Más, normális európai országokban a polgárok elolvassák a szerződéseket, amiket aláírnak, s nem azért rohannak a bankba, mert jár nekik a saját ingatlan. (Az állítás valóságtartalma legalábbis nem kevesebb, mint a tiedé...)

7. A kormány bejelentést tett arról, hogy belátható időn belül euró lesz a magyar fizetőeszköz, azaz a sérülékeny forint árfolyamkockázata rövid időn belül eltűnik, a CHF pedig általában együtt mozog az euróval.

8. A lakosság nem akart kiemelten kockázatos hitelt felvenni, a devizaalapú hitel kiemelten magas kockázatát a svájci jegybank jelzése ellenére se közölték a lakossággal. A kockázatokat tudatosan, szándékosan eltitkolták a hitelfelvevők előtt nem csak a banki alkalmazottak, hanem az ún. szakértők, elemzők, közgazdászok. Ami szerintem bűncselekmény.

9. Sokszor olvasom analfabétáktól, hogy ők felelősek, mert ők mindent tudtak előre... Kérdezem én, akkor miért nem 10-szerezték, 20-szorozták, 100-szorozták meg a vagyonukat? Ilyen előrelátással az lett volna a minimum. Persze okosabbak voltak az állami, az állami vállalatok, az önkormányzatok közgazdászainál, jogászainál is. 🙂

Ha a bank elhitte a kormánynak, hogy lesz euró, ezért adott devizahitelt, az nem számít?

De ha az állampolgár hitte ugyanazt, az már minden alól felmentést ad.

A bank akkor is dögöljön meg. Minden adós gyűlöli a hitelezőt. Na persze nem akkor, amikor a pénzt adja, hanem amikor vissza kellene adni.

11. Jó ideig 30 millió forintig lehetett kamattámogatásos lakáshitelt felvenni, aminek a támogatására sokkal többet költött eddig az állam adóforintjainkból -a bankok számára hatalmas üzlet a mai napig-, mint a devizaalapú lakáshitelek rendbetételére. Akik vinnyognak arról, hogy miért nem forinthitelt vettek fel sokan, azok gondolkozzanak el azon, hogy eddig 1000 milliárdos nagyságrendben ment eddig el erre közpénz.

12. Az általam írtak mellett még ezernyi indok, ok és tény van, ami árnyalná a blogíró egyoldalú, bankokat mentő írását. Én egyet tudok, a 15 évre felvett devizaalapú lakáshitelem törlesztőrészleteit tisztességesen, időben fizetem több mint 6,5 éve, viszont több a tartozásom forintban, mint amit felvettem. A csökkenő svájci jegybanki alapkamat pedig természetesen nálam nem jelenik meg, mint a lengyel és cseh devizaalapú hiteleseknél. Azt hiszem, röviden elég volt ennyi.

Vesszoparipam, bar valoszinuleg a pontos szamokat soha nem fogjuk megtudni.

Vajon szegeny allamnak mekkora bevetele szarmazott a nyaklo nelkul adott hitelek nyoman megvasarlasra kerulo, majd ezek utan befizetett vagyonszerzesi illetekekbol? Ha mar mentunk, azt is adjuk vissza a jonepnek!

(Es nem, nem ertek egyet a megmentessel.)

Húha, ezt tényleg komolyan gondolod? Na nézzük csak sorjában, mindezt úgy, hogy nem vagyok pénzügyi szakember, nem ismerem a bloggazdát, és még csak bankok közelében sem dolgoztam sose. Csak tudok gondolkozni, nem vagyok funkcionális analfabéta, és képes vagyok összefüggéseiben szemlélnia világ dolgait.

1. A világon sok mindenki sok mindent sulykol. Minden eseteben az egyén felelőssége a döntés!

A felsorolt négy pontnak az igazságtartalmát vitatod? Mert szerintem korrektek, igaz egymástól független állítások, amelyekből nem szabadda arra következtetni, hogy akkor uccu neki a deviza (sőt, a CHF) hitelnek mindenkinek! Te hol látod a logakai kapcsolatot a kettő között?

Mindenesetre érdekes, hogy az EUR/HUF árfolyamra hivatkozol, és közben CHF alapú hitelt vettél fel? WTF?

2. Miért lenne egyoldalúan hátrányos, és miért lenne eleve hátrányos? Ez egy kapitalista szerződés, eleve ismertek voltak a feltételek. Olyan feltételek, amelyeket elolvasva (és nem csak az új lakás / kocsi által elvakítva) a hideg rázott ki minden értelmes embert. Engem is, de én a saját akaratomból mentem bele.

Egyébként mi az, hogy hátrányos? Ki dönti el? Az erkölcstanárok? Mert akkor szerintem hátrányos az is, hogy a pék mennyi pénzt kér a kenyérért... És egyoldalú is, mert nála van a kenyér, nálam a pénz. Én meg éhes vagyok. Hova mehetek panaszra?

3. Minden befektetésnek utána kell olvasni. Olyat nem veszel, amihez nem értesz.

4. Az igaz, hogy felelőtlenek voltak, és boldog-boldogtalan kapott. Tudod, a takaró meg a nyújtózkodás esete. Bár azt hiszem senkinek sem tartottak fegyvert a fejéhez, hogy vegyen fel hitelt!

Ja, és nem a "tisztességesen fizető devizaalapú hitelesekre terhelhették a nemfizetők által okozott nyereségkiesést", hanem MINDEN tisztességesen fizető hitelesre. Ébresztő, így működnek a bankok!

5. Nem védi a bankokat, tényeket írt le. Arról ő nem tehet, hogy ezek nem illenek a világképedbe.

A magyarkodásra sincs semmi szükség, ugyanúgy szoptak a horvátok, szlovákok, lengyelek, bárki.

6. Ez egyszerűen nem igaz, Kiszámoló írt is róla: http://kiszamolo.blog.hu/2013/08/23/devizahitel_mi_a_valodi_problema

A bankok pedig sosem adták írásba, hogy 15-20%-ot fog csak nőni a törlesztőrészlet. Igaz azt ők sem láthatták előre, hogy egy ámokfutó kormány jön hazánk élére, akik alapjaiban fordítják ki a világot.

7. Hogy ezeket hogyan hoztad össze egy mondatba? A CHF "általában" együtt mozog, de mi van, ha nem?

Ha a kormánynak hittél, akkor miért CHF-ben vetted fel, és miért nem EUR-ban? Talán azt is mondta a kormány, hogy Svájc legújabb kantonja leszünk? Szerintem az EU tagjai vagyunk, ezért pl. én euróban vettem fel a hitelemet. Na meg gondolkoztam is előre, most már euróban érkezik a fizetésem is. Te gondolkoztál ezeken?

8. Akkor tedd meg a feljelentést.

9. Más dolog az óvatos (konzervatív) befektetési / pénzügyi hozzállás és megint más a 100x-ozós kockázatot vállaló spekuláció. Megint olyan dolgokat próbálsz felhasználni az érvelésben, amelyeknek logikailag semmi közük egymáshoz. Ez egy súlyos érvelési hiba.

Az önkormányzatokat inkább ne is említsük, amikor ki volt adva az ellenzéki önkormiknak, hogy minél jobban adósodjanak el, hiszen "annál jobb, minél rosszabb" - illetve lásd, hogyan is alakult az adósságuk? Hm, de érdekes...

10. Ezt a pontot kihagytad 🙂

11. Ezzel kapcsolatban nincs véleményem

12. A tartozásod csak az aktuális kormány gazdaságpolitikája miatt lett nagyobb, értve a devizaárfolyam változására és a kockázati felárra. Tessék náluk reklamálni.

Nálam lenne egy 13. pont is: Szóval ha a blogíró "szagértő", akkor te mi vagy? És mitől ragadtattad el magad egy ennyire heves reakcióra, miközben a posztban csak a kőkemény tények szerepeltek? Tények nem szokták ennyire felzaklatni az embereket, hacsak nem kognitív disszonancia vagy hasonló folyamatok indulnak be... Nálad mi a helyzet?

Talán olvasd el az annuitásos hitelről szóló bejegyzést is.

A felsorolt és még ezernyi indok, bűncselekmény, csalás - amit mindenki kész tényként kezel - közül kell egyetlen apró olyan, ami végre megáll a bíróságon. Akkor már csak az elszámolás módját kell kidolgozni, ami sokak elvárásával ellentétben nem azt jelenti, hogy nem kell visszafizetni (ld. otp lakáskölcsönök 1990).

Amikor ma síró devizahiteles ismerőseim figyelmét felhívtam rá annak idején, hogy önszántunkból nem írunk alá semmi olyat, amiben a kamat és a díjak egyoldalú, korlát nélküli változtatása szerepel, előtörlesztés kizárásával, elsétálási jog (akkor még nem tudtam, hogy ez a neve, de elmagyaráztam) és csőd lehetősége nélkül, hát disznó mód leugattak (nyuszi, lúzer-barom, pénzügyi idióta, panelproli stb.).

Valahogy ma ezért nem sietek sajnálkozni.

Tényleg járhattak volna el máshogy is, de ne felejtsük: ugyanezen bankokat 90 óta kétszer kellett államilag konszolidálni bedőlt hitelek miatt, így tudták milyen az, amikor az adós ellibben a cuccal, ők meg csak néznek ki a fejükből, vagy inkább az üres zsebükből...

Szerintem a fő probléma ott van, hogy nem a hitel tárgyáig terjed a felelősség meg a rizikó. Ha a jogi környezet ezt rendezte volna korrektül, a bankok nem adtak volna 10% önrész mellet CHF hitelt. Gondolom jobban megvizsgálták volna a hitelfelvevőt ha a bebukáskor max a lakást/autót vihetik és azzal lezárult az ügylet. De sajnos a következmények nélküli ország a bankoknál is játékos.

Ha a bolond pénzszórás idején a bankok megnézik kiknek adnak hitelt nem lenne ennyi bedőlt hitelszerződés, nem panaszkodnának a rossz portfólió végett.

Mondjuk az áfabevételek is szolidabbak lettek volna, de ez már a politika világa szóval hagyjuk...

Persze, hogy a bankok hibája IS. Meg azoké az agyatlan páriáké, akik aláírták azt, amit nem értenek, de akkor nem sipákoltak, hogy nem értik, csak most. Meg az államé is. Így, együtt, felelősek mindannyian.

DE: ez a kádárizmus hagyatéka. A sok ostoba elhitte, hogy a bank ügynöke, lásd: ügyintéző nem más, mint egy hivatal, aki az ő érdekét nézi, nem pedig értékesíteni akar.

Ki is mondta, hogy a legnagyobb baj az volt, hogy a nincstelen tömegeivel hitették el, hogy hitelképesek? Na, ez volt a legnagyobb baj.

1. A devizaalapú hitelesek többsége elhitte, hogy jogállamban él, ahol nem lehet visszaélni az erőfölénnyel, ahol nem lehet tisztességtelen, egyoldalúan előnytelen szerződéseket kötni a hitelfelvevő kárára, ahol az állam, szervezetei, a fogyasztóvédelem, az MNB, a PSZÁF teszi a dolgát, mint minden tisztességes jogállamban. Ez megdőlt, én már nem hiszek se az államban, se a nemzetben, se a jogban, se a bíróságban, rá kellett jönnöm, hogy ez "vadkelet", nem Európa. Soha nem volt az, nem is lesz.

Szerinted Nyugat-Európában, az USA-ban minden hitelfelvevő külön szakügyvédeket, szakértőket fogad, hogy értelmezzék a szerződést, készítsenek hosszútávú elemzéseket, mert előre tudják, hogy átverik őket a bankok? Nem, Nyugaton az állam, szervezetei, pénzügyi felügyeletek, jegybankok stb. többé-kevésbé teszik a dolgukat, azaz védik a társadalmi érdekekeit.

USA ugyanígy bedőlt, ez a mai válság kiváltó oka. Ott nem minimálbérre, de a fedezet 100%-a felett adtak hitelt.

Az állam sok mindentől meg tud védeni, magamtól nem. (Bár ez már politika, de nem véletlenül más ma a kormányfő, a pénzügyminiszter és a jegybankelnök és tűnik el a pszáf.)

2. A nincstelenek hitelképességének ügye. A bankok felelőssége volt a hitelbírálat, a rossz hitelbírálat, kockázatkezelés költségeit nem háríthatják utólagosan a tisztességesen fizetőkre. Ki akadályozta meg a bankokat, hogy normális hitelbírálatot végezzenek? Ki akadályozta meg, hogy a megfelelő jelzáloggal, jövedelemmel nem rendelkezőknek ne adjanak hitelt, vagy saját -bank- kockázatukra jóval magasabb kamatra? Senki. Az internet tele van régi reklámhirdetésekkel, ahol azt szajkózzák, hogy nem kell jövedelemigazolás, csak jelzálog. Hogy mindenki ...., aki nem vesz fel hitelt, mert most milyen olcsó, mennyire lehet jutni.

Megfelelő jelzáloggal rendelkezőknek adtak hitelt. Még egyszer írom: a bankoknak nincs baja, az autók, lakások fedezik a követeléseiket.

Meg az is volt a baj, hogy a nincstelen valamiert azt hitte, hogy bar nincs egy megveszekedett petakja sem, ellenben lakasa az lehet...

Azt hiszem itt a portfolion olvastam az MNB elemzéséről, mely szerint a bankok kb. 60%-ban felelősek a kialakult helyzetért, a maradékon osztoznak az állam és szervei a hitelfelvevőkkel. Szerintem ez korrekt. A CIB vezér elszólása, hogy milyen jó hely volt Magyarország a bankoknak a válság előtt, szintén alátámasztja.

Jó lenne, ha mindenki viselné a maga sarát a történetben. A bankok már megtették, csak a zsé nem az ügyfelek zsebében landol, hanem a költségvetés feneketlen kútjába ömlik.

3. A világon mindenhol a társadalom többsége hitelből vásárol ingatlant, sőt, gyakran autót és tartós fogyasztási cikket is. A korábbi kormányok győzelmi jelentései -pozitív jövőkép-, a követőmagatartás -a szomszédnak is van...-, a reklámok "nyomára" -"te is megérdemled, most olcsón hozzájuthatsz"- miatt sokan vettek fel hitelt. Talán egyesek lehetőségeiken túl is. Most már ilyen jó ideig nem lesz. A hitelfelvételek visszaesése, a portfólió romlása, a bankok iránti bizonytalanság több évtizedre kiható károkat fog okozni a magyar pénzügyi rendszer, a pénzügyi rendszeren keresztül az egész társadalomnak.

Érdekes, én 2006-ban már azt hallottam mindenütt, hogy elkúrták, nemzethalál, el kell menni ebből az országból, stb., mégis utána még 2008-ig mentek még ezerrel a hitelfelvételek.

"A világon mindenhol a társadalom többsége hitelből vásárol ingatlant, sőt, gyakran autót és tartós fogyasztási cikket is."

Te talán 2007-ben élsz?

Még akkor is hatalmas csúsztatás lenne. Hiszen a világ döntő részén a társadalom többsége nem vásárol ingatlant sehogyan sem. Autót meg pláne nem.

Még idehaza sincs az ingatlanok 25%-án se hitel.

Teljesen el vannak tévedve az emberek a nagyságrendeket illetően.

Előszöris, leborulok a bejegyzés előtt, végre az utolsó kérdéseim is megválaszolásra kerültek a devizahitelek hátteréről. Így most már abban is biztos vagyok, hogy nincs kedvem ezt az árfolyam- és kamatmizériát tehetetlenül szemlélni.

Aki esetleg kicsit ráér, véleményezhetné a tervemet. Ölünkbe hullott egy minimális tőke, ezért rávettem a családot, hogy váltsuk ki a devizahitelünket "A" lakástakarékpénztár segítségével, azonnali áthidaló kölcsönnel. Így legalább megszabadulunk a készségesnek aligha nevezhető bankunktól, valamint az árfolyam- és kamatkockázattól, ebben a végleges árfolyamgát kívánságban úgysem bízunk. Kiszámoltuk, futamidőt és némi törlesztő csökkenést is nyerünk a váltással.

Az első kérdés: van valaki, aki szerint a legrosszabbkor szállunk ki, mert például innen már csak lefelé mehet a THM és a chf/huf?

Illetve valaki ravasszabb kisegíthetne egy tanáccsal. Az ölünkbe hullott tőke ugye azért fontos, mert van a váltásnak némi kezdeti költsége, és a kedvező végtörlesztéskori árfolyamot se valami könnyű eltalálni.

Viszont azért zavar, hogy bemegyünk majd egyeztetni a végtörlesztésről, kialkudunk egy napot, amikor a számlánkon kell lennie a lakástakarékból kapott pénznek és az aprónak, és amilyen árfolyam lesz aznap, úgy váltja át a bank tőketörlesztésre. Nekünk éppenséggel devizahitelünk van, vagyis kaptunk hozzá devizaszámlát is (ne kérdezzétek miért, soha nem fordult meg a zsebünkben chf). Nem lehetne valahogy megkerülni a bank reakcióidejét, és a nekünk tetsző árfolyamon odakészíteni? Mégis csak hónapon belül 5 Ft ingadozás a minimum. Tudom ez elég meredek kérdés szigorúan lakáscélú igényléseknél, de hátha.

Ha most benne vagytok az árfolyamgátban, akkor "lényegében" 5 évig nincs árfolyamkockázatotok, mint azt a neve is mutatja. Gondolom a 'kiszámoltuk'-ot úgy értetted, hogy elment hozzád a LTP ügynök egy laptoppal és ő bűvészkedett a számokkal, nem egy független tanácsadó. Pedig egy független tanácsadó biztos kiszámolná azt is, mi lenne, ha a most kapott összeget adómentesen lekötnétek 5 évre, össze tudná hasonlítani több bank hitelkiváltó ajánlatát stb. Ha ezek után is az azonnali áthidaló kölcsön (értsd: ez a legdrágább termékünk, ezen kaszálunk a legjobban) a megfelelő választás számotokra, csak akkor ugorjatok fejest bele.

Köszönöm a választ. Nem, nem vagyunk benne az árfolyamgátban. Azért, mert hónapok óta megy a huzavona, hogy mit adtunk még be, és mit nem. És az új fejlemények fényében nem is fogunk benne lenni, mert már nem bízok az eredeti árfolyamgátban.

Leginkább azért, mert mint a neve is mutatja, csupán árfolyamgát, nem THM-gát. Ennek fényében már nem akkora tuti tipp, hogy hova dugom be a különbözetet fialni, mert továbbra is kiszámíthatatlan.

Tudom, hiba volt, amikor a szüleim felvették ezt a hitelt, de az ingadozásból van a leginkább elegem. Valóban nem független a tanácsadó, csak közeli barát, csupán egy sima forinthitel-kalkulátort néztünk meg referenciaként, bár az ltp-nek egyedül is utánaszámoltam. Nem is ez a lényeg, hanem hogy kiszámítható, amit azt hiszem nem sok helyen kínálnak. És igen, toll a fülembe, hogy ezek után spekulálok, hogy egy nagy chf és thm csökkenésnél mégis mérgelődnék.

Én azt szoktam javasolni, hogy aki teheti, lépjen be az árfolyamgátba és a felszabaduló összegből indítson egy 4 éves futamidejű LTP-két, ami ekkora időtávon kb. évi 12%-kot hoz. Az LTP lejártakor a felvehető összeget azonnal törlesszék be a hitelbe. Azok, akiknek most még 20 vagy több évük van a hitel lejártáig, főleg kamatot fizetnek, így a gyüjtőszámlán viszonylag kis összeg fog felhalmozódó. Természetesen az lenne az ideális, ha 4 év múlva akkora összeg állna rendelkezésre, hogy ezt is le lehessen zárni.

Amennyiben az érdeklődőnek egyéb forrásai is vannak, tudunk 4-5 éves távra jó konstrukciókat ajánlani, melyek nem biztosítások.

Arra mindenkinek felhívjuk a figyelmét, hogy nagyösszegű hitel mellé kötelező a megfelelő biztosítás, ami egy váratlan tragédia (betegség, baleset, rokkantság, ...) esetén biztosítja a család túlélését.

Arra már gondoltál, hogy a Kiszámoló-tól kérj időpontot?

E-mailje valahol itt az oldalon fel van tüntetve,

Valószínűleg kevesebbért ad tanácsot, mint az üzletkötőd jutaléka, ami el lesz bújtatva az új konstrukciód adatai között.

1. szerintem pl nem csak lefele mehet, de egy KOMOLY romlásnak INNÉT már kevesebb az esélye.

2. egy forex számlával HUFCHF pozi nyitásával könnyen lefedezheted a további árfolyamkockázatot - de sajna az esetleges nyerőt is bukod. Szal egyszerre sokkal olcsóbb és könnyebb mint a "végtörlesztés" de nagyon nehéz is: emberileg. Mondjuk ha ocsóbbodni kezd a CHF te meg forexen bukod amit a hiteleden nyernél... aztán zársz, erre megfordul.

3. én nem hiszek ebben a hitelkiváltó hitel dologban. Csatlakozva az előttem szólóhoz: TE számoltad ki vagy valaki FÜGGETLEN szakértő, úgy, hogy ténlyeg MINDEN részlet ismert? Aki 20 fillért is keresne a döntéseden, annak a kérdéseit se hidd el. Lehet jót akar és őszinte, de túl nagy a kockázat - ez ugye a devizaalapú hitel egyik nagy tanulsága is.

Köszönöm a választ.

3-ra lásd bobo alatti válaszomat.

Tanulságokban valóban nincs hiány. Kiszámoló egy korábban írt a "nem is kínáltak akkoriban forinthitelt" állításról. Sejtem hol ott a baki. Hasonló a "legalacsonyabb induló törlesztőt keresem" típusú hibához. Bement a leendő ügyfél, és X milliót igényelt. Erre beírták a gépbe a fizetését, és naná, hogy az esetek nagy részében azt dobta ki a számítás, hogy ő csak devizahitelt kaphat. Különben az alacsony fizetés miatt nem lett volna meg az X millió. Az ügyfél a saját igényével zárt ki mást.

1. Hát igen, sajnos erre kevesen tudnak megnyugtató választ adni, én is ilyesmiket képzeltem el lehetséges kimenetelként.

2. Nos igen, próbálkozok már vele, kár hogy nincs még se túl nagy gyakorlatom, se túl nagy erre fordítható fedezetem. Slusszpoén, hogy milyen spreadet raknak chf/hufhoz hasonló erősen egzotikus pozíciókra a forex üzemeltetők.

Nem teljesen látom át, de tényleg kíváncsi vagyok: Horvátországban született bírósági döntés a bankok kárára. Ott pontosan miben különbözött a szituáció, ami miatt ilyen ítélet született? Más volt a szabályozói környezet?

Ez egy közös hiba. Volt felelőssége a bankoknak, a kormánynak, MNB -nek, mégis legnagyobb felelősség a hitel felvevőnek van. Persze valóban aki a szocializmusban nőtt fel feltételezte mindig lesz munkája, valahogy ki tudja szorítani a hitelt. Az emberiség nagy része hülye a pénzügyekhez, ellenben becsületes. Ha kap 100k forintot egy részét valószínűleg elszórja, viszont ha van hitele akkor inkább befizeti, máris nem lesz (annyi) elszórni való pénze. A kormány, MNB felelőssége világos. A bankoknál viszont valószínűleg szakemberek voltak, ezért számoltak azzal hogy a CHF felfelé mozdul, belekalkulálták a nyereségbe (kockázat nélkül). Sajnos túl jól sikerült, ez már a bankoknak is kellemetlen, de nem bírnak ellene tenni. De egyáltalán nem ez a legnagyobb probléma még bank vonalon sem.

Nekem van néhány devizahiteles ismerősöm, de messze nem tartom őket felelőtleneknek, idiótáknak meg ostobáknak, amiért felvették a hitelüket - Isten bocsássa meg a nagyzolásukat - öreg vidéki házakra ill. bp-i panelre. Számoltak az árfolyamkockázattal, hogy 10-20%-ot ingadozik, de nem elszáll a törlesztőrészlet - amit nyögve, de fizetnek.

Vegyük észre hogy egy naiv társadalomra szabadították rá a kapitalizmust, de annak is inkább csak a vadhajtásait. Mert ugye a nyugati országokban pl. van családi csőd és az elsétálás joga, nálunk meg kiszámíthatatlanság, valamint inkompetens és felelőtlen állami döntések. És érdekes: végül ma is mindig a kisember jön ki a fő felelősnek mindenben (akár a Tanú uszodajelenetében).

A "menthetetlenekbe" (= a segélyeken életvitelszerűen élőkbe) ölt költségvetési pénzek is tiszta kapitalizmus, ugye? Pedig ott aztán van felelősség az élet minden területén!

Az emberek túlnyomó többsége nem racionálisan, a következményeket 5-20 évre előre mérlegelve dönt, vagy még az alapvető pénzügy ismeretekkel sem rendelkezik! Bementek a bankba, azt ajánlották nekik, hogy ez a legjobb konstrukció, ezzel fognak a legjobban járni! Ki az aki nem azt választja amivel a legjobban jár, még akkor is ha van egy kis szakmai ismerete?

Az emberek nagy része még most sem méri fel:

1, A kapitalizmust ciklikus válságok jellemzik!

2, A svájci Frank a pénznek, -válságok idején- mindíg a menekülő valuta! A többi valutához képest jobban erősödik, pl $, €, Japán Jen, Angol Font, stb. Ha €-ban adósodtak volna el az emberek, vállalatok, önkormányzatok, sokkal kisebb lett volna az adósság!

Ezzel a bankok az MNB a PSZAF és a kormány mind tisztában voltak! Nem vagyok közgazdász, de ezek alapfogalmak! Mégsem tettek semmit a devizahitelezés visszaszorításáért!

Nagyon jó írás ismét max respect. Ha akarnák, még a hőbörgők is megérthetnék.

Szokták még - itt is tobben osztani a felelősséget. Én ezt nem igy látom.

- Bank - mint minden cégnek, neki is az a dolga, hogy maximalizálja a profitját az adott időpontban érvényes szabályok betartásával. Jellemzően (kisebb szabálytalanságok itt-ott voltak) ezt tették.

- Állam - az ország többsége által megválasztott politikusok - és az ő megbízottjaik. Az állam nyilván annyira kompetens, tisztakezű, hatékony stb. mint amennyire a választóknál ezzel szimpátiát lehet elérni (szemben monjduk a 15. havi nyugdíjjal meg a hatos metróval). Azaz semennyire. Szal azt kapjuk vissza amik vagyunk. Nem egyénileg, hanem mint "közösség".

- Magánszemély. Na, itt a felelős. Az egyetlen, aki maga csinálta magának. Nyilván befolyásolták (legalább próbálták) de a DÖNTÉST ő hozta. Mi kell, milyen áron, mit ír alá olvasatlan.

A cikkben szereplo pontokkal teljesen egyetertek es elfogadom, mindossze egyetlen egy dolog ami zavar: 2010 aprilisban folyositottak a hitelemet, 184-es CHF/HUF arfolyamon, 7% koruli eves hitelkamattal. Azota ezt a kamatlabat egyoldaluan csak felfele' valtoztatta, latszolag teljesen fuggetlenul a svajci alapkamattol - de meg a magyartol is.

Mivel jelzalog hitelrol van szo, fizettem a bank altal kikuldott ertekbecslot anno azert hogy felbecsulje a lakas erteket. A bank ennek vette a 90%-at biztonsagi alapon ahogy ez lenni szokott. Nem ertem hogy milyen modon lehet ugy novelni az en szerzodesemhez tartozo kamatlabat azon az alapon hogy "mennyi hitel dol be egyebkent is". Ez velemenyem szerint a bank kockazata, az en hitelem a jelzaloggal van vedve bedoles ellen. Jelenleg a lakas ertekenek kb 30%-a a toketartozas, tehat nincs a "viz alatt" az ingatlan. Na erre varrjal gombot!

A cikk nem arról szól, hogy a bankok angyalok-e és szép dolog volt-e, hogy áthárították a bankadót és az egyéb sarcokat a kamatlábakon keresztül.

Ez szerintem is csúnya dolog volt, ahogy egyébként a bankadó is, amit csak a Zemberek fizettek meg a végén.

ok persze, meg emiatt nem fogok perelni sem vagy zaszlot lengetni, nincs ertelme. de lehet raferne mar a rendszerre nemi szabalyozas, hogy legalabb a jovoben ilyen ne tortenhessen meg. egyszeruen pofatlansag hogy mi minden miatt lehet egyoldaluan modositaniuk a szerzodes reszletein. A bankado atharitasat meg hasonloakat teljesen ok-nak tartom, en is igy csinalnam. az uzlet az uzlet. amugy nem tudom hanyan mondtak eddig, de jo ez a blog 🙂

Kiszámoló! Eddig hitelesnek hittelek, de ezt a CHF témát egész egyszerűen nem nézted át, vagy tényleg nem érted? Netán a bankszövetségtől kaptál egy nokiás dobozt??? Itt sokkal többről van szó, ami már rég meghaladja a tudományod! De, ha már közgazdaság: Szerinted Róna Péter nem hiteles közgazdász?????

Nem, szerintem nem hiteles, hanem egy hamis próféta, akit felkaptak azok, akiknek tetszik, amit mond. Egyébként jogász végzettségű, illetve gazdaságtörténet szakon végzett, de még ha Dr. lenne közgazdaságtanból, akkor is zöldségeket beszél.

Légyszi módosítsd a hozzászólásod, mert csak megosztod a Zembereket és ez nagyon nem használ az ügynek!!!! A horvátok is buták voltak? Ők megoldották! ÉBREDJ MÁR FEL, és akkor írj ilyen jellegű témában, ha megfelelően körüljártad.

Látom, te nagyon körüljártad a témát. Mondd csak, mit tudsz a bankokról és úgy általában a pénzügyekről? Nem használ az ügynek. Sőt, az Ügynek. Lassan már vallássá válik némelyek számára a dolog, a tények ellenére.

Egyébként elhiszem, hogy "nem használ az ügynek", ha valaki pontokba szedve látja, hogy mekkora marhaságokat beszéltek. De nem nekem kellene változtatni....

Te Barbi! Ezek szerint te "érted", sőt, "fel is ébredtél", mi lenne, ha személyeskedős kirohanás mellett tényeket, érveket is megosztanál velünk? Mert Kiszámoló ezt megtette.

Szomorú látni, hogy egyes embereknek ennyire fáj az, amikor szembesítik őket a valósággal. De hát ez van... A kognitív disszonancia csúnya dolog, keress fel egy szakorvost.

Nekem van olyan rokonom, akivel évek óta nem beszéltem, mert összekaptunk egy anyagi jellegű dolgon. Kurvára nem volt igaza, fel sem fogta az élet működését, és amikor szembesítettem vele (ismétlem: TÉNYSZERŰEN, TÉNYEKKEL), akkor csak bedurcázott és vagdalkozott. Nekem ért annyit (szerencsére nem milliókról volt szó), hogy inkább hagytam veszni, de többé (jó esetben) az életben nem fogunk találkozni, nem fogja szennyezni a saját vagy családtagjaim elméjét a sajátos felfogásával.

Az én szememben is akkor veszítette el Róna Péter a hitelességét amikor a deviza alapú hiteleket hibás terméknek nevezte. Eleinte nem is értettem hogy mondhat pont ő ilyet, de most már annak tudatában hogy ő tulajdonképpen jogász és nem közgazdász már minden világos, sőt, már azon sem lepődnék meg hogy ha ennél nagyobb marhaságokat mondana.

Gratulálok az íráshoz,mert már annyira hiányzott egy ilyen összefoglaló,mely valóban a tényeket írja le.Sok hitelintézet csak később kapcsolódott be a deviza hitelezésbe,mert ha nem tette volna meg akkor az összes hitelt felvenni szándékozó ügyfelét elcsábították volna olyan bankok,akik különböző fél évre szóló akciókkal sokkal kedvezőbb törlesztőrészletet tudtak kimutatni.Hát ezek az ügyfelek jártak igazán pórul,mert hamar növekedett a kamatuk,majd jött az árfolyam növekedés,amit a fizetésük nem olyan ütemben követett,sőt a válság miatt sok család átmenetileg egy keresővé redukálódott.

Javaslom,hogy egy következő írásában hasonlítsa össze a forint hitelt felvevők terheit a devizahitelt felvevők terheivel. Meglepő módon azt tapasztalná,hogy bizonyos esetekben még mindig a deviza hitelesek terhei az alacsonyabbak.Akik tudnak számolni,nem voltak hajlandóak eddig mentőcsomagot választani.

Kiszómoló már megírta, de röviden a 3 tanulság a témához:

1. Minden helyzetben, csak magadra számíthatsz.

2. Minden helyzetben, csak magadra számíthatsz.

3. Minden helyzetben, csak magadra számíthatsz.

Ha ezeket sikerül MEGÉRTENI, akkor lesz az országban fejlődés. Az ország akkor fejlődik, ha az egyének is fejlődnek, mert az ország egyénekből áll...

Ne várj semmit másoktól!!!

Ezt azért erősnek tartom. Inkább úgy fogalmaznám Kiszámoló mondanivalóját: "Nem lehetsz oly naiv, hogy azt hiszed, az *üzletfeled* - beleértve az államot is - a te érdeked szerint cselekszik (még akkor sem, ha épp valamiféle alapszolgáltatást nyújt neked)."

De egy társas vállalkozásban, vagy házasságban elég romboló az általad leírt gondolkodás.

Szia, köszönöm a cikkeidet! Nincs időm végigolvasni minden bejegyzést, hozzászólást ezért megkérdezem: 2008-ban felvett devizahitel, 3,6 millió Ft hitelösszeggel, akkori árfolyamon: 24020 CHF-ot jelentett, a szerződésben mégis 29000 CHF szerepel, a jelzálog is ennyire lett bejegyezve. A bank félévenként küldött kamatváltozás értesítőjén mégis a 24020 CHF szerepel. Türelmi idős hitelről van szó, tovább nem részletezem. Most akkor mennyi a tartozás? Ha hitelkiváltás, végtörlesztés lenne melyik összeg számítana? Köszi a választ!